不動産取得税の通知がこない。不動産取得税はいつ払う?

新築の不動産取得税の通知は、新築を取得した年の翌年の4月以降などに届きます。

中古住宅や中古マンション、土地などの不動産取得税の通知は、早ければ取得後2~3ヶ月、遅ければ数ヶ月などで届きます。

また、通知がこないと戸惑う皆さんは、軽減措置の申請はお済みでしょうか。

不動産取得税には適用条件を満たすのが容易な2つの軽減措置がありますが、適用を受けるためには申請が必要です。

不動産取得税の通知がいつ届くか解説し、軽減措置の適用条件と申請方法をご紹介しましょう。

目次

- 1. 不動産取得税の通知がこない。いつ届く?

- 1-1. 新築の不動産取得税の通知は、翌年の4月以降などに届く

- 1-2. 中古住宅や土地の不動産取得税の通知は、2~3ヶ月後などに届く

- 1-3. 通知が来る前に、軽減措置の申請を忘れずに

- 2. 不動産取得税がかからない場合は、通知はこない

- 3. 不動産取得税はいつ払う?

- 4. 不動産取得税はいくら?

- 5. 不動産取得税の便利でお得な払い方

1. 不動産取得税の通知がこない。いつ届く?

不動産取得税の通知が届く時期は、新築や中古住宅、土地など、取得した不動産の種類によって異なります。

新築を取得した場合は翌年の4月以降など、中古住宅や土地を取得した場合は早ければ2~3ヶ月後、遅ければ数ヶ月後などです。

不動産取得税の通知はいつ届く?

| 取得した不動産の種類 | 通知が届く時期 |

|---|---|

| 新築 | 新築を取得した年の翌年の4月以降など |

| 戸建ての中古住宅、中古マンション、土地 | 早ければ取得から2~3ヶ月後、遅ければ数ヶ月後など |

また、不動産取得税には、一定の条件を満たす住宅を取得することにより適用される2つの軽減措置が設けられています。

それらの軽減措置の適用条件を満たすことは容易ですが、適用を受けるためには、一部例外を除き税事務所への申請が必要です。

よって、申請を済ませていない場合は、不動産取得税の通知が届く前に軽減措置の適用条件を確認し、満たすのであれば申請をするのが賢明です。

そうすれば、不動産取得税が軽減や減額されます。

つづいて、新築、中古住宅、中古マンション、土地の不動産取得税の通知が届く時期の詳細を解説し、軽減措置の適用条件と申請方法をご紹介しましょう。

なお、不動産取得税は都道府県が徴収する地方税であり、都道府県によって通知が届く時期が多少異なります。

したがって、ここでは、不動産取得税の通知が届く一般的な時期をご紹介するため留意してください。

1-1. 新築の不動産取得税の通知は、翌年の4月以降などに届く

建売や注文住宅、分譲マンションなど、新築の不動産取得税の通知は、新築を取得した年の翌年の4月以降などに届きます。

たとえば、令和7年8月に新築を取得した場合は、令和8年4月以降に不動産取得税の通知が届くといった具合です。

新築の不動産取得税の通知が届くのが遅いのは、新築の家屋の不動産取得税を計算する仕組みにあります。

新築を取得すると、一例外を除き家屋と土地を取得したこととなり、それぞれに不動産取得税が課されます。

家屋の不動産取得税は、以下のように「課税標準額×不動産取得税の税率」と計算します。

家屋の不動産取得税の計算方法

課税標準額×不動産取得税の税率(3%)=不動産取得税

課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

家屋の不動産取得税を計算する際の課税標準額は、取得した家屋の固定資産税評価額です。

家屋の固定資産税評価額とは、市町村によって評価された、その家屋の「適正な時価」を指します。

家屋には販売価格や引き渡し価格がありますが、それらの額は売り主と買い主の希望によって決定し、本来の価値より高く、または低く設定されることがあります。

そのように売り主と買い主の希望によって決定する額を課税標準額として税額を計算しては、税の公平性が保たれません。

よって、家屋の不動産取得税は、市町村によって公平に評価された、その家屋の固定資産税評価額(適正な時価)を課税標準額として税額を計算します。

家屋の不動産取得税の計算方法(詳細版)

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率(3%)=不動産取得税

その「家屋の固定資産税評価額」ですが、完成して間もない家屋、すなわち新築の家屋は評価が完了していません。

新築の家屋の固定資産税評価額は、新築の完成後数ヶ月などで行われる家屋調査にて評価されます。

そして、固定資産税評価額の評価が完了後に不動産取得税が計算され、都道府県役場、もしくは税事務所から通知が届くこととなります。

都道府県が、新築の家屋の取得者に不動産取得税を課す主な流れは以下のとおりです。

都道府県が新築の取得者に不動産取得税を課す主な流れ

- 新築を取得した者、または新築をした者が、そのことを法務局で登記する

- 登記が完了すれば、登記が行われたことが10日以内に市町村役場と都道府県役場に伝わる

- 伝わった情報をもとに、市町村が家屋調査を行うなどして家屋の固定資産税評価額を評価する

- 評価された固定資産税評価額が税事務所に伝わり、不動産取得税が計算され、納税義務者に通知が送られる

なお、土地を先行して取得して新築をした場合は、先に土地の不動産取得税の通知が届き、後から家屋の通知が届くことがあるため留意してください。

その状況においては、不動産取得税の通知が2回届くこととなります。

宅地(宅地とは建物を建てるための土地、または既存の建物を維持するために必要となる土地を指します)である土地の不動産取得税は、以下のように「土地の固定資産税評価額の2分の1」を課税標準額として税額を計算します。

土地(宅地)の不動産取得税の計算式

課税標準額(土地の固定資産税評価額の2分の1)×不動産取得税の税率(3%)=不動産取得税

「土地の固定資産税評価額」とは、市町村によって評価された、その土地の「適正な時価」を指します。

土地の固定資産税評価額は、既に評価が完了していることが多く、それに該当する土地を先行して取得した場合は、まずは土地の不動産取得税の通知が届きます。

その後に家屋が完成すれば、家屋の不動産取得税の通知が届きます。

その状況における土地の不動産取得税の通知は、早ければ土地を取得後2~3ヶ月、遅ければ数ヶ月で届きます。

家屋の不動産取得税の通知は、家屋が完成した年の翌年の4月以降などに届きます。

土地を先行して取得し、家屋を新築して不動産取得税が課される流れ

- 土地を取得した者が、その土地の新たな所有者になったことを法務局で登記する

- 登記が完了すれば、そのことが市町村役場と都道府県役場に10日以内に伝わる

- 税事務所が土地の不動産取得税を計算し、土地を取得した者に、土地の不動産取得税の通知を送る

- 土地を取得した者が、土地の不動産取得税を納める

- 土地を取得した者が家屋を新築して、「家屋が完成したこと」を法務局で登記する

- 登記が完了すれば、そのことが市町村役場と都道府県役場に10日以内に伝わる

- 市町村役場が家屋調査を行うなどして、完成した新築の家屋の固定資産税評価額を評価する

- 評価された固定資産税評価額が税事務所に伝わり、家屋の不動産取得税が計算され、土地を取得して家屋を新築した者に、家屋の不動産取得税の通知を送る

- 土地を取得して家屋を新築した者が、家屋の不動産取得税を納める

また、先に「新築の家屋の固定資産税評価額は家屋調査にて評価される」と解説しましたが、これは戸建てに限られるため留意してください。

新築のマンションの固定資産税評価額は、市町村役場、または都道府県役場が建築業者から設計図書などを取り寄せ、書面から評価します。

1-2. 中古住宅や土地の不動産取得税の通知は、2~3ヶ月後などに届く

戸建ての中古住宅や中古マンション、土地など、以前から存在する不動産を取得した場合は、早ければ登記完了後2~3ヶ月など、遅ければ数ヶ月が経過したころに不動産取得税の通知が届きます。

戸建ての中古住宅や中古マンション、土地を取得した後は登記をするのが通例です。

この状況において行う登記とは、その家屋や土地の所有権が売り主から買い主に移ったことを、法務局に設置されている登記簿という帳簿に記す行為を指します。

登記が完了すれば、そのことが10日以内に市町村役場と都道府県役場に知らされます。

知らせを受けた都道府県は、その情報をもとに納税義務者に不動産取得税を課します。

知らせを受けた市町村は、その情報をもとに不動産の新たな所有者となった者に固定資産税を課します。

中古住宅や土地の取得者に不動産取得税と固定資産税が課される流れ

- 中古住宅や土地を取得した者が、そのことを法務局で登記する

- 登記完了後10日以内に、それが市町村役場、および都道府県役場に伝わる

- 伝わった情報をもとに、都道府県が納税義務者に不動産取得税を課す

- 伝わった情報をもとに、市町村が納税義務者に固定資産税を課す

なお、分筆した直後の土地を取得した場合は、不動産取得税の通知が届く時期が遅くなるため注意してください。

土地の不動産取得税は、以下のように計算します。

土地の不動産取得税の計算方法

課税標準額×不動産取得税の税率(3%)=不動産取得税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

土地の不動産取得税を計算する際の課税標準額は、その土地の固定資産税評価額です。

土地の固定資産税評価額とは、市町村によって評価された、その土地の「適正な時価」を指します。

すなわち、土地の不動産取得税は、以下のように計算します。

土地の不動産取得税の計算方法(詳細版)

課税標準額(土地の固定資産税評価額)×不動産取得税の税率(3%)=不動産取得税

分筆されて間もない土地は、課税標準額となる「土地の固定資産税評価額」の評価が完了していません。

評価が完了するのは、早くとも分筆から数ヶ月が経過したころなどです。

固定資産税評価額の評価が完了していなければ、不動産取得税を計算できません。

したがって、分筆した土地の不動産取得税は、通知が届くのが遅くなります。

1-3. 通知が来る前に、軽減措置の申請を忘れずに

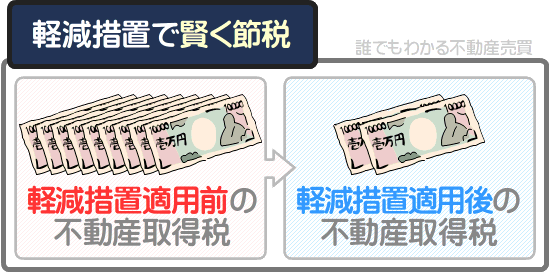

不動産取得税には、一定の条件を満たす住宅を取得することにより適用される2つの軽減措置があります。

2つの軽減措置の名称は、「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」です。

不動産取得税の2大軽減措置

- 住宅である家屋に適用される「不動産取得税の課税標準の特例」

- 住宅が建つ土地に適用される「住宅の用に供する土地の取得に対する不動産取得税の減額」

2つの軽減措置の適用条件を満たすことは容易ですが、適用を受けるためには、極一部の都道府県を除き税事務所への申請が必要です。

よって、軽減措置の申請を済ませていない状況において、不動産取得税の通知がこない場合は、軽減措置の適用条件を満たすか確認し、満たすのであれば申請をするのが良いでしょう。

申請をして軽減措置が適用されれば、不動産取得税が大きく軽減や減額されます。

つづいて、「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」の適用条件と申請方法をご紹介しましょう。

1-3-1. 「不動産取得税の課税標準の特例」の適用条件

「不動産取得税の課税標準の特例」とは、一定の条件を満たす不動産を取得することにより適用される不動産取得税の軽減措置です。

住宅を取得しつつ同軽減措置が適用されれば、その家屋を取得したことにより課される不動産取得税が軽減されます。

住宅を取得した状況における「不動産取得税の課税標準の特例」の適用条件は、新築や中古住宅など取得した家屋の種類によって異なり、主に以下のとおりです。

軽減措置の適用条件

| 取得した住宅の種類 | 軽減措置の主な適用条件 |

|---|---|

| 新築の戸建て | 床面積が50㎡以上240㎡以下の物件を取得した |

| 新築のマンション | 戸内の床面積が50㎡以上200㎡程度以下の物件を取得した |

| 戸建ての中古住宅 | 昭和57年1月1日以降に新築された床面積が50㎡以上240㎡以下の物件、または現行の耐震基準を満たす床面積が50㎡以上240㎡以下の物件を取得し、取得した者がその物件に居住している |

| 中古マンション | 昭和57年1月1日以降に新築された戸内の床面積が50㎡以上200㎡程度以下の物件、または現行の耐震基準を満たす戸内の床面積が50㎡以上200㎡程度以下の物件を取得し、取得した者がその物件に居住している |

上記などの条件を満たしているのであれば、税事務所に申請をすることによって「不動産取得税の課税標準の特例」が適用されます。

家屋の不動産取得税は、本来であれば、その家屋の固定資産税評価額を課税標準額として税額を計算します。

家屋の固定資産税評価額とは、市町村によって評価されたその家屋の「適正な時価」であり、販売価格や売買価格、引き渡し価格などより低くなるのが通例です。

家屋の不動産取得税の計算方法

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率(3%)=不動産取得税

たとえば、固定資産税評価額が1,500万円の家屋を取得した場合は以下のように計算し、家屋の不動産取得税は45万円です。

家屋の不動産取得税の計算例

課税標準額(家屋の固定資産税評価額である1,500万円)×不動産取得税の税率(3%)=45万円

一方、「不動産取得税の課税標準の特例」が適用されれば、以下のように、その家屋の固定資産税評価額から「一定の額を差し引いた額」を課税標準額として税額を計算することとなります。

軽減措置適用後の不動産取得税の計算方法

課税標準額(家屋の固定資産税評価額から一定の額を差し引いた額)×不動産取得税の税率(3%)=不動産取得税

固定資産税評価額から差し引く額は、新築であれば1,200万円、中古住宅であれば最高で1,200万円です。

先に不動産取得税を45万円と計算した、固定資産税評価額が1,500万円の家屋が新築であれば以下のように計算し、軽減措置適用後の税額は9万円です。

軽減措置適用後の不動産取得税の計算例

課税標準額(固定資産税評価額である1,500万円-1,200万円=300万円)×不動産取得税の税率(3%)=9万円

なお、先に「固定資産税評価額から差し引く額は、中古住宅であれば最高で1,200万円」とご紹介しましたが、正確にはその家屋が新築された日によって異なり、以下のとおりです。

中古住宅の固定資産税評価額から差し引く額

| 家屋が新築された日 | 差し引く額 |

|---|---|

| 平成9年4月1日~ | 1,200万円 |

| 平成元年4月1日~平成9年3月31日 | 1,000万円 |

| 昭和60年7月1日~平成元年3月31日 | 450万円 |

| 昭和57年1月1日~昭和60年6月30日 | 420万円 |

つまり、中古住宅は、築年数が新しい物件を購入するほど軽減措置適用後の不動産取得税が安くなるというわけです。

1-3-2. 「住宅の用に供する土地の取得に対する不動産取得税の減額」の適用条件

「住宅の用に供する土地の取得に対する不動産取得税の減額」とは、住宅が建つ土地を、一定の条件を満たしつつ取得することにより適用される不動産取得税の軽減措置です。

同軽減措置は、戸建て、マンションを問わず住宅が建つ土地に適用され、適用されれば、土地を取得したことにより課される不動産取得税が減額されます。

同軽減措置の適用条件を満たすためには、まずは、その土地に建つ家屋が「特例適用住宅」である必要があります。

特例適用住宅とは、先にご紹介した「不動産取得税の課税標準の特例」の適用条件を満たす住宅である家屋です。

加えて、以下などの条件を満たせば、その特例適用住宅が建つ土地に「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されます。

- 戸建て、マンションを問わず、新築から1年以内の家屋と土地が一対になった未使用の住宅を取得した場合は、家屋と土地を併せて取得した

- 戸建て、マンションを問わず、新築から1年が経過した家屋と土地が一対になった未使用の住宅を取得した場合は、家屋と土地を同時に取得し、なおかつ、取得した者が家屋に居住している

- 戸建て、マンションを問わず、家屋と土地が一対になった中古住宅を取得した場合は、家屋と土地を同時、または前後1年以内に取得した

- 先行して土地を取得し、その土地に特例適用住宅を新築した場合は、令和8年3月31日までに土地を取得し、取得後3年以内などに特例適用住宅を新築した

「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されれば、課されることとなる土地の不動産取得税そのものから一定の額が差し引かれます。

差し引かれる額は、以下の2つのうちの多い方の額です。

- 4万5,000円

- 土地の1㎡あたりの固定資産税評価額の2分の1×200㎡を上限とする、その土地に建つ特例適用住宅の床面積の2倍×3%

「2」の計算方法が複雑ですが、たいていは「2」の額の方が多くなります。

したがって、少なくとも4万5,000円が差し引かれるとお考えになれば良いでしょう。

つづいて、軽減措置の申請方法をご紹介しましょう。

1-3-3. 不動産取得税の軽減措置の申請方法

軽減措置の適用を受けるためには、極一部の都道府県を除き申請が必要です。

申請は、必要書類を添付した申請書を税事務所に提出することによって完了します。

また、一部の都道府県を除き、「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」は、一枚の申請書を提出することによって申請が完了します。

申請書は、都道府県役場のホームページからダウンロードする、または、都道府県役場や税事務所の窓口で入手することが可能です。

申請書に添付すべき必要書類は、新築と中古住宅によって異なり主に以下のとおりです。

新築を取得した場合の必要書類

| 書類名 | 入手先 | 注意点 |

|---|---|---|

| 家屋と土地の登記事項証明書 | 法務局 | マンションの登記事項証明書は「家屋」と「土地(敷地権)」が一通にまとめられているため、マンションを取得した場合は一通の登記事項証明書を添付すれば良い |

| その家屋に居住することを証明できる住民票 | 市町村役場 | 新築後1年以内の住宅を取得した場合は不要 |

※ 申請前に都道府県のホームページで必要書類を再度ご確認ください

中古住宅を取得した場合の必要書類

| 書類名 | 入手先 | 注意点 |

|---|---|---|

| 家屋と土地の登記事項証明書 | 法務局 | マンションの登記事項証明書は「家屋」と「土地(敷地権)」が一通にまとめられているため、マンションを取得した場合は一通の登記事項証明書を添付すれば良い |

| 家屋に居住することを証明できる住民票 | 市町村役場 | |

| 昭和57年1月1日より前に新築された、現行の耐震基準を満たす物件を取得した場合は、現行の耐震基準を満たすことを証明できる耐震基準適合証明書など | 住宅瑕疵担保責任保険法人、指定確認検査機関、住宅瑕疵担保責任保険法人など | 発行には数万円程度の費用が必要 |

※ 申請前に都道府県のホームページで必要書類を再度ご確認ください

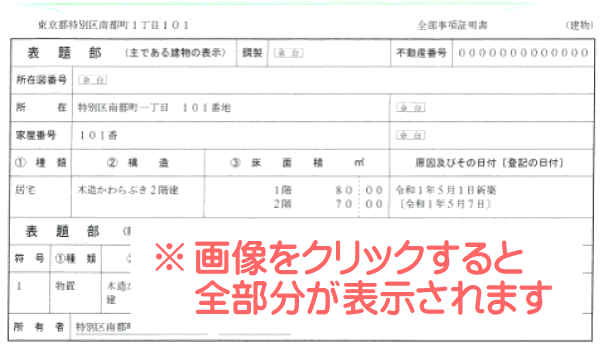

いずれの必要書類にも「登記事項証明書」が含まれます。

登記事項証明書とは、登記簿を写した書面です。

新築や中古住宅を購入すると、その直後に登記をするのが通例です。

この状況において行う登記とは、その物件の所有権を取得したことなどを、法務局に設置されている登記簿という帳簿に記す行為です。

登記事項証明書は、その登記簿を写した書面を指します。

以下は、法務省が公開する家屋の登記事項証明書の見本です。

※ 出典:法務省

なお、申請の期限は、多くの都道府県では設けられていませんが、東京都や愛知県など一部の都道府県では設けられ、その期限は不動産を取得した日から60日以内などです。

とはいうものの、期限後の申請ができないというわけではありません。

期限が設けられている都道府県において、期限後の申請を行う場合は、やむを得ない理由により遅れたことを伝えつつ申請をします。

その理由が妥当であると知事が認めれば、申請は受理されます。

申請期限の有無は都道府県の税条例に記されていますが、都道府県役場のホームページに期限に関する記述があれば設けられている、なければ設けられていないとお考えになれば良いでしょう。

設けられている都道府県において、期限後の申請をすることとなる場合は、やむを得ない理由により遅れたことを伝えることを忘れないでください。

やむを得ない理由とは、「多忙により申請をすることができなかった」などが挙げられます。

また、申請期限の有無にかかわらず、不動産を取得した日などから5年が経過した場合は、地方税法という法律の取り決めによって申請は受理されないため注意してください。

当サイト「誰でもわかる不動産売買」では、不動産取得税の軽減措置の申請を忘れたときの対処法を解説するコンテンツを公開中です。

申請期限に関して不安がある方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

不動産取得税を軽減する措置の申請を忘れたときの対処法

2. 不動産取得税がかからない場合は、通知はこない

不動産を取得したものの通知がこない場合は、なにかしらの理由により不動産取得税がかからないこととなった可能性があります。

不動産取得税がかからないこととなった主な理由は、軽減措置により税額が0円になった、免税点未満であったなどが挙げられます。

ここからは、不動産を取得して不動産取得税の通知がこない状況をご紹介しましょう。

2-1. 軽減措置により不動産取得税が0円になった

不動産取得税には、多くの軽減措置が設けられています。

そして、軽減措置が適用されることにより税額が0円となる場合は、不動産取得税の通知はこないこととなります。

なお、本記事の「1-3. 通知が来る前に、軽減措置の申請を忘れずに」にてご紹介しましたが、不動産取得税の主な軽減措置は「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」です。

それらの軽減措置は、一定の条件を満たした不動産を取得した上で、税事務所に申請をすることによって適用されます。

しかし、北海道や宮城県など極一部の都道府県では、適用条件を満たすことを税事務所が事前に確認できれば、申請をせずともそれらの軽減措置が適用されます。

適用され、不動産取得税がかからないこととなれば、やはり通知はこないこととなります。

2-2. 免税点により不動産取得税がかからないこととなった

不動産取得税には免税点という制度が設けられ、免税点未満により不動産取得税がかからない場合は通知はこないこととなります。

まずは、家屋と土地の不動産取得税の計算方法を知ってください。

家屋の不動産取得税の計算方法

課税標準額×不動産取得税の税率=家屋の不動産取得税

土地の不動産取得税の計算方法

課税標準額×不動産取得税の税率=土地の不動産取得税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において税率を掛け算する基となる額であり、課される税金によって意味が違うことがあれば、同じこともあります。

それぞれの計算式に含まれる課税標準額は、その家屋や土地の固定資産税評価額です。

家屋や土地の固定資産税評価額とは、市町村によって評価された、その家屋や土地の「適正な時価」を意味します。

注釈

軽減措置が適用されれば、「固定資産税評価額から一定の額が差し引かれた額」が課税標準額となる場合があるため留意してください

すなわち、家屋や土地の不動産取得税は、以下のように計算します。

家屋の不動産取得税の計算方法(詳細版)

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率=家屋の不動産取得税

土地の不動産取得税の計算方法(詳細版)

課税標準額(土地の固定資産税評価額)×不動産取得税の税率=土地の不動産取得税

そして、新築の家屋を取得した場合は23万円、中古住宅の家屋を取得した場合は12万円、土地を取得した場合は10万円に課税標準額が満たなければ、免税点未満となり不動産取得税はかからないこととなります。

不動産取得税がかからないこととなれば、通知もこないこととなります。

不動産取得税の免税点

| 取得した不動産の種類 | 免税点 |

|---|---|

| 新築の家屋 | 23万円 |

| 中古住宅の家屋 | 12万円 |

| 土地 | 10万円 |

ちなみに、課税標準額が23万円未満となる新築の家屋とは、物置などが挙げられます。

課税標準額が12万円未満となる中古住宅の家屋とは、築年数が15年を超えた小屋などが挙げられます。

課税標準額が10万円未満となる土地とは、山奥の荒れ地などが挙げられます。

したがって、一般的な新築や中古住宅、土地を取得した場合は、免税点により不動産取得税がかからないことになることはないといえるでしょう。

2-3. 不動産を相続した

不動産を相続した場合は、不動産取得税がかからないこととなり通知もこないこととなります。

不動産を取得したにもかかわらず不動産取得税の通知がこない場合は、取得した経緯をご確認ください。

なお、不動産の贈与を受けると贈与税が課されますが、贈与税には「相続時精算課税」という制度が設けられています。

「相続時精算課税」とは、生前贈与を受けたことにより課される贈与税を相続税に置き換える制度です。

相続税の税率は贈与税より低く、同制度を利用すれば節税になります。

しかし、不動産の生前贈与を受け、その贈与税を相続税に置き換えるために同制度を利用した場合は、不動産取得税が課されるため注意してください。

同制度を利用した場合は、不動産を相続したとは見なされず不動産取得税が課されます。

3. 不動産取得税はいつ払う?

不動産取得税の通知は、新築は取得した年の翌年の4月以降などに、中古住宅や土地は早ければ取得後2~3ヶ月、遅ければ数ヶ月などで届きます。

ここで気になるのが、不動産取得税はいつ払うかという点ですが、主に通知が届いた月の月末です。

不動産取得税の通知とは納税通知書が届くことを意味しますが、納税通知書に納期限が記され、その日付は主に通知が届いた月の月末となっています。

ちなみに、地方税法という法律によって、不動産取得税を課す都道府県は、納期限の10日前までに納税義務者に通知をしなければならない(納税通知書を交付しなければならない)と規定されています。

そして、先述のとおり納税通知書に記されている納期限は、主に納税通知書が届いた月の月末です。

すなわち、毎月20日以降などは、不動産取得税の納税通知書はこないと考えることができるというわけです。

なお、先行して土地を取得し、その土地に床面積が50㎡以上240㎡以下の住宅を新築して税事務所に申請をすれば、2つの軽減措置が適用されます。

適用されれば、土地の不動産取得税が減額され、家屋の不動産取得税が軽減されます。

ただし、土地を取得後に、いったん土地の不動産取得税を納める必要があり、後から納め過ぎた税額が還付されることとなります。

しかし、土地を取得した直後に税事務所に申請をすれば、その土地の不動産取得税の支払いを先延ばしすることができます。

この制度を「住宅の用に供する土地の取得に対する不動産取得税の徴収猶予」と呼びます。

土地を先行して取得し、その土地に住宅を新築することにより軽減措置が適用される主な流れは、本来であれば以下のとおりです。

- 土地を先行して取得し、その土地の不動産取得税をいったん納める

- その土地に「床面積が50㎡以上240㎡以下の住宅である家屋」を新築する」

- 新築の完成後に税事務所に申請をすれば2つの軽減措置が適用される(2つの軽減措置の名称は「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」)

- 軽減措置が適用されれば、これから納めることとなる家屋の不動産取得税が軽減される

- 軽減措置が適用されれば、土地を取得後に納めた土地の不動産取得税の一部が銀行振り込みなどで還付される

一方、「住宅の用に供する土地の取得に対する不動産取得税の徴収猶予」を利用すれば、その流れは以下のようになります。

- 土地を先行して取得し、税事務所に「住宅の用に供する土地の取得に対する不動産取得税の徴収猶予」の申請を行う

- 申請が受理されれば、土地の不動産取得税の支払いが先延ばしされる

- 先行した取得した土地に「床面積が50㎡以上240㎡以下の住宅である家屋」を新築する

- 新築の完成後に税事務所に申請をすれば2つの軽減措置が適用される(2つの軽減措置の名称は「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」)

- 軽減措置が適用されれば、これから払うこととなる家屋の不動産取得税が軽減される

- 軽減措置が適用されれば、納税を先延ばしした土地の不動産取得税が減額され、減額後の税額を納める

4. 不動産取得税はいくら?

不動産取得税の通知がこない場合は、税額がいくらになるかも不安です。

ここからは、不動産取得税の通知がこないと戸惑う方へ向けて、建売と新築マンションの不動産取得税がいくらになるか目安をご紹介しましょう。

建売の不動産取得税は物件によって大きく異なりますが、消費税込み5,350万円、消費税別5,000万円であれば税額の目安は63万円です。

ただし、軽減措置が適用されるのであれば、22万5,000円程度まで軽減されます。

新築マンションの不動産取得税も物件によって大きく異なりますが、消費税込み3,200万円、消費税別3,000万円であれば税額の目安は39万3,000円です。

しかし、軽減措置が適用されるのであれば、不動産取得税はかからない可能性があります。

つづいて、ご紹介した建売と新築マンションの不動産取得税の目安の詳細を解説しましょう。

4-1. 建売の不動産取得税はいくら?

建売の不動産取得税の目安は、消費税込み5,350万円、消費税別5,000万円であれば、軽減措置適用前の税額は63万円、適用後の税額は22万5,000円程度です。

この税額は私が試算したものですが、建売の条件を以下のように仮定して計算しました。

- 消費税込み5,350万円、消費税別5,000万円、消費税額350万円

- 家屋の販売価格は3,500万円、土地の販売価格は1,500万円

- 家屋の固定資産税評価額は1,575万円

- 土地の固定資産税評価額は1,050万円

不動産取得税は、取得した不動産の時価を基に税額が計算され、時価が高額な不動産を取得するほど税額が高くなります。

購入した建売の時価は、主に家屋と土地の販売価格に表れています。

注釈

正確には、家屋と土地の固定資産税評価額に表れているため留意してください

したがって、建売を購入したものの不動産取得税の通知が届かず、税額がいくらになるか案ずる場合は、私が税額を試算した建売の販売価格と、購入した建売の販売価格を照らし合わせ、不動産取得税がいくらになるか目安をお考えください。

たとえば、家屋の販売価格が3,500万円以上、土地の販売価格が1,500万円以上の建売を購入したのであれば、税額は63万円や22万5,000円程度より高くなるとお考えになれば良いでしょう。

反対に、家屋の販売価格が3,500万円以下、土地の販売価格が1,500万円以下の建売を購入したのであれば、税額は63万円や22万5,000円程度より低くなるとお考えください。

なお、本記事の「1-3. 通知が来る前に、軽減措置の申請を忘れずに」にてご紹介したとおり、軽減措置の適用を受けるためには税事務所への申請が必要です。

4-2. 新築マンションの不動産取得税の目安はいくら?

新築マンションの不動産取得税の目安は、消費税込み3,260万円、消費税別3,000万円であれば、軽減措置適用前の税額は39万3,000円、適用後の税額は0円程度です。

この税額の目安は私が試算したものですが、物件の条件を以下のように仮定して計算しました。

- 消費税込み3,260万円、消費税別3,000万円、消費税額260万円

- 家屋(一戸部分)の販売価格は2,600万円

- 土地(敷地権)の販売価格は400万円

- 家屋(一戸部分)の固定資産税評価額は1,170万円

- 土地(敷地権)の固定資産税評価額は280万円

不動産取得税は、取得した不動産の時価を基に税額が計算され、時価が高額な不動産を取得するほど税額が高くなります。

新築マンションの時価は、主に家屋(一戸部分)の販売価格や土地(敷地権)の販売価格に表れています。

注釈

正確には、家屋(一戸部分)と土地(敷地権)の固定資産税評価額に表れているため留意してください

よって、新築のマンションを購入したものの不動産取得税の通知が届かず、税額がいくらになるか案ずる場合は、私が税額を試算した物件の販売価格と、購入した物件の販売価格を照らし合わせ、税額がいくらになるか目安をお考えください。

ちなみに当サイト「誰でもわかる不動産売買」では、4,000万円の建売と新築マンションの不動産取得税の目安をご紹介するコンテンツを公開中です。

同コンテンツでは、新築マンションの不動産取得税をシミュレーションする方法もご紹介しています。ぜひご覧ください。

関連コンテンツ

不動産取得税はいくら?4000万円の建売と新築マンションの目安

5. 不動産取得税の便利でお得な払い方

新築は取得した年の翌年の4月以降などに、中古住宅や土地は早ければ取得後2~3ヶ月、遅ければ数ヶ月で通知が届きます。

そして、同封されている納付書を以て金融機関などで不動産取得税を納めることとなりますが、その場合は分納はできません。

しかし、一部の都道府県では、クレジットカードやPayPayでの納付に対応し、それらの方法で納税すれば、状況によっては後から分割払いを指定できます。

また、利用するサービスによっては、ポイントが貯まるなどしてお得です。

ここからは、不動産取得税の便利でお得な払い方をご紹介しましょう。

5-1. クレジットカードで不動産取得税を払う

栃木県、群馬県、埼玉県、千葉県、東京都、山梨県、静岡県、愛知県、京都府、熊本県、沖縄県などの都道府県では、「地方税お支払サイト」というサイトを経由してクレジットカードで不動産取得税を払うことができます。

クレジットカードで不動産取得税を払えば、カード会社によっては後から分割払いを指定できます。

ただし、「地方税お支払サイト」を利用する際は、「システム利用料」という名目の手数料を払う必要があるため注意してください。

システム利用料は納付額によって異なり、5万円あたりにつき370円程度です。

1分でわかる地方税お支払サイト

5-2. PayPayなどのスマホアプリで不動産取得税を払う

一部の都道府県では、PayPayやau Pay、楽天ペイ、d払いなどで不動産取得税を払うことができます。

それらの方法で不動産取得税を払えば、サービスによってはポイントが貯まるなどしてお得です。

また、クレジットカードで不動産取得税を引き落とすこととすれば、カード会社によっては後から分割払いを指定することもできます。

以下は、2025年8月の時点において、PayPayやau Pay、楽天ペイ、d払いで不動産取得税を払える都道府県の一覧です。

PayPayなどで不動産取得税を払える都道府県

| PayPay | 北海道、青森県、宮城県、山形県、茨城県、栃木県、群馬県、埼玉県、千葉県、東京都、新潟県、富山県、石川県、山梨県、長野県、岐阜県、静岡県、滋賀県、京都府、大阪府、兵庫県、奈良県、鳥取県、岡山県、広島県、山口県、愛媛県、高知県、熊本県、宮崎県、鹿児島県、沖縄県 |

| au Pay | 北海道、宮城県、埼玉県、千葉県、東京都、神奈川県、岐阜県、静岡県、京都府、鳥取県、島根県、岡山県、愛媛県、熊本県、沖縄県 |

| 楽天ペイ | 東京都、沖縄県 |

| d払い | 東京都、京都府、鳥取県、熊本県、沖縄県 |

6. 不動産取得税とは?

不動産を取得すると不動産取得税が課されますが、なぜ課されるのでしょうか。

ここからは、不動産取得税とはどのような税金か解説し、課される理由と税収の使い道などご紹介しましょう。

不動産取得税とは、不動産を取得したことにより課される税金であり、取得した不動産が所在する都道府県が徴収する地方税です。

不動産取得税が課される対象となる不動産とは、家屋(建物)と土地を指します。

不動産取得税は、取得した不動産につき一つずつ課されます。

これを理由に、家屋と土地が一対になった住宅を取得した場合は、家屋と土地にそれぞれ不動産取得税が課されます。

これは、マンションも変わりません。

多くのマンションは家屋である一戸部分と、土地である敷地権が一対で売買され、それに該当する物件を取得した場合は、家屋と土地にそれぞれ不動産取得税が課されます。

マンションの敷地権とは、そのマンションが建つ土地を利用する権利です。

不動産を取得するだけで不動産取得税が課される理由は定かではありませんが、令和7年8月の時点において、総務省の不動産取得税に関することを解説するページに以下の記述があります。

不動産取得税は、不動産の取得の背後にある担税力(税を負担できる能力)に着目して課される税です

つまり、不動産取得税は、「不動産という高価な財産を取得する余力があるのだから、税金も納めることができるだろう」という期待のもとに課されると考えることができます。

不動産取得税は使い道が定められていない「普通税」であり、集められた税収は福祉や公共サービスを充実させるために使用され、全都道府県の税収の合計は令和4年度が4,185億円、令和5年度が4,406億円です。

つづいて、不動産取得税の計算方法をご紹介しましょう。

7. 不動産取得税の計算方法

不動産取得税は、以下のように「課税標準額×不動産取得税の税率」と計算します。

不動産取得税の計算方法

課税標準額×不動産取得税の税率=不動産取得税

不動産取得税の計算式に含まれる課税標準額は、取得した不動産の固定資産税評価額です。

不動産の固定資産税評価額とは、市町村によって評価された、家屋や土地の「適正な時価」を指します。

式に含まれる税率は4%ですが、令和9年3月31日までに住宅である家屋、または土地を取得すれば3%に軽減されます。

総じて、不動産取得税は以下のように計算します。

不動産取得税の計算方法(詳細版)

課税標準額(取得した不動産の固定資産税評価額)×不動産取得税の税率(4%、ただし令和9年3月31日までに住宅である家屋、または土地を取得すれば3%)=不動産取得税

たとえば、固定資産税評価額が2,000万円の家屋を取得した場合は以下のように計算し、不動産取得税は60万円です。

不動産取得税の計算例

課税標準額(取得した家屋の固定資産税評価額である2,000万円)×不動産取得税の税率(3%)=60万円

60万円とは高額ですが、不動産取得税には多くの軽減措置が設けられ、適用されれば税額は大きく軽減されます。

つづいて、不動産取得税の主な軽減措置をご紹介しましょう。

ちなみに、不動産取得税の課税標準額は「取得した不動産の固定資産税評価額」ですが、家屋や土地の固定資産税評価額は、販売価格や売買価格、引き渡し価格より低くなるのが通例です。

どの程度低くなるかは物件によって異なりますが、新築の家屋の不動産取得税を計算する際の課税標準額となる固定資産税評価額は、建築費の75%程度などになります。

また、売り出し中の土地の固定資産税評価額は、その土地が都市部、またはその周辺に位置するのであれば、売買価格の70%程度などです。

固定資産税評価額の詳細は、私が運営するもう一つのサイト「固定資産税をパパっと解説」にて公開するコンテンツにてわかりやすく解説しています。

固定資産税評価額がよくわからないという方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税評価額とは?わかりやすく解説

8. 不動産取得税の軽減措置

不動産取得税には、多くの軽減措置が設けられています。

ここからは、一般的な住宅や土地を取得することにより適用される、不動産取得税の主な軽減措置をご紹介しましょう。

8-1. 宅地評価土地の取得に対して課する不動産取得税の課税標準の特例

令和9年3月31日までに宅地である土地を取得すれば、「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」が適用されます。

注釈

宅地とは、建物を建てるための土地、または既存の建物を維持するために必要となる土地を指します

「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」が適用されれば、土地を取得したことに対して課される不動産取得税が安くなります。

土地の不動産取得税は、本来であれば以下のように、取得した土地の固定資産税評価額を課税標準額として税額を計算します。

土地の不動産取得税の計算方法

課税標準額(土地の固定資産税評価額)×不動産取得税の税率=土地の不動産取得税

一方、「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」が適用されれば、課税標準額は取得した土地の固定資産税評価額の2分の1に軽減されます。

課税標準額が軽減されれば、課税標準額に税率を掛け算して計算する土地の不動産取得税が安くなります。

軽減措置適用後の不動産取得税の計算式は、以下のとおりです。

軽減措置適用後の不動産取得税の計算方法

課税標準額(土地の固定資産税評価額の2分の1)×不動産取得税の税率=土地の不動産取得税

「宅地評価土地の取得に対して課する不動産取得税の課税標準の特例」は、申請不要で適用されます。

8-2. 不動産取得税の課税標準の特例

一定の条件を満たす住宅である家屋を取得して税事務所に申請をすれば、「不動産取得税の課税標準の特例」が適用されます。

同軽減措置が適用されれば、家屋を取得したことにより課される不動産取得税が軽減されます。

家屋の不動産取得税は、本来であれば以下のように、取得した家屋の固定資産税評価額を課税標準額として税額を計算します。

家屋の不動産取得税の計算方法

課税標準額(家屋の固定資産税評価額)×不動産取得税の税率=不動産取得税

一方、「不動産取得税の課税標準の特例」が適用されれば、以下のように、取得した家屋の固定資産税評価額から一定の額を差し引いた額を課税標準額として税額を計算することとなります。

軽減措置適用後の不動産取得税の計算方法

課税標準額(家屋の固定資産税評価額から一定の額を差し引いた額)×不動産取得税の税率=不動産取得税

課税標準額が「家屋の固定資産税評価額から一定の額を差し引いた額」に変更されれば、課税標準額に税率を掛け算して計算する家屋の不動産取得税が安くなります。

固定資産税評価額から差し引かれる額は、新築を取得した場合は1,200万円、中古住宅を取得した場合は最高で1,200万円です。

「不動産取得税の課税標準の特例」の適用条件は、新築や中古住宅など取得した不動産の種類によって異なり、主に以下のとおりとなっています。

「不動産取得税の課税標準の特例」の適用条件

| 取得した物件の種類 | 適用条件 |

|---|---|

| 新築の戸建て | 戸内の床面積が50㎡以上240㎡以下の物件を取得した |

| 新築マンション | 戸内の床面積が50㎡以上200㎡程度以下の物件を取得した |

| 戸建ての中古住宅 | 昭和57年1月1日以降に新築された床面積が50㎡以上240㎡以下の物件、または、耐震リフォームが行われるなどして現行の耐震基準を満たす床面積が50㎡以上240㎡以下の物件を取得した |

| 中古マンション | 昭和57年1月1日以降に新築された床面積が50㎡以上200㎡程度以下の物件、または、耐震リフォームが行われるなどして現行の耐震基準を満たす床面積が50㎡以上200㎡程度以下の物件を取得した |

8-3. 住宅の用に供する土地の取得に対する不動産取得税の減額

「不動産取得税の課税標準の特例」が適用される家屋が建つ土地を一定の条件を満たしつつ取得し、税事務所に申請をすれば「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されます。

「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されれば、課されることとなる土地の不動産取得税そのものから一定の額が差し引かれます。

差し引かれるのは、以下の2つのうちの多い方の額です。

- 4万5,000円

- (取得した土地の1㎡あたりの固定資産税評価額÷2)×(200㎡を上限とする、その土地に建つ家屋の床面積の2倍)×3%

「住宅の用に供する土地の取得に対する不動産取得税の減額」の適用条件は、不動産を取得した状況によって異なり主に以下のとおりです。

- 新築から1年未満の未使用の家屋と、その家屋が建つ土地を取得した場合は、家屋と土地を併せて取得した

- 新築から1年が経過した未使用の家屋と、その家屋が建つ土地を取得した場合は、家屋と土地を同時に取得し、なおかつ、取得した者が家屋に居住している

- 中古住宅を取得した場合は、家屋と土地を同時、または前後1年以内に取得した

- 土地を先行して取得し、後からその土地に「不動産取得税の課税標準の特例」の適用条件を満たす家屋を新築した場合は、土地を取得した日から3年以内などに新築をした

まとめ

不動産取得税の通知がこないと案ずる方へ向けて、通知が届く時期をご紹介しました。

新築の不動産取得税の通知は、新築を取得した年の翌年の4月以降に届きます。

中古住宅や土地の不動産取得税の通知は、早ければ取得後2~3ヶ月、遅ければ取得後半年などで届きます。

ぜひご参考になさってください。

また、軽減措置の申請を行っていない状況において通知がこない場合は、適用条件を満たすのであれば、今のうちに申請を済ませておくのが良いでしょう。

軽減措置が適用されれば、不動産取得税が大きく軽減や減額されます。

ご紹介した内容が、不動産取得税の通知がこないと戸惑う皆様に役立てば幸いです。失礼いたします。

最終更新日:2025年8月

記事公開日:2020年5月

こちらの記事もオススメです