長期譲渡所得とは? わかりやすく解説

長期譲渡所得とは、所有期間が5年を超えた不動産などの資産を売却することにより得た利益です。

長期譲渡所得を得たのであれば、その利益にかかる税金は安くなります。

不動産などを売却して税金に関することをお調べの方へ向けて、長期譲渡所得をわかりやすく簡単に解説しましょう。

目次

- 1. 長期譲渡所得とは、5年を超えて所有した不動産などを売って得た利益

- 1-1. 不動産の譲渡所得の計算方法と長期譲渡所得の具体例

- 1-1-1. 戸建てやマンションの譲渡所得は、建物と土地を個別に計算する

- 1-1-2. 建物の取得費は、実は計算方法が複雑

- 1-1-3. 建物や土地の取得費がわからないときの対処法

- 1-1-4. 建物の取得価額は「建築価額表」で計算することもできる

- 1-2. マイホームには特例が適用され、税金が安くなる

- 1-3. 長期譲渡所得の税金はいくら?税額の計算方法

- 1-3-1. 所有期間が10年超の長期譲渡所得は、さらに税金が安くなる

- 2. 長期譲渡所得の税金を簡単シミュレーション

1. 長期譲渡所得とは、5年を超えて所有した不動産などを売って得た利益

長期譲渡所得とは、所有期間が5年を超えた不動産などの資産を売却することにより得た利益です。

長期譲渡所得を得たのであれば、その利益にかかる所得税と住民税、復興特別所得税は安くなります。

不動産などの資産を購入時より高く売るなどして得た利益を「譲渡所得(じょうとしょとく)」と呼びます。

たとえば、1,000万円で購入した不動産を1,500万円で売却したとしましょう。

であれば「1,500万円-1,000万円=500万円」と計算し、単純計算で500万円の利益を得たこととなります。

この得た利益が譲渡所得です。

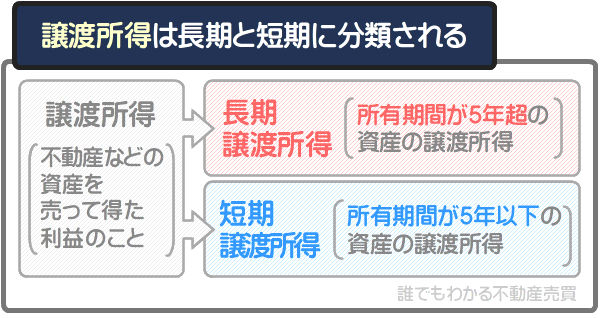

そして、譲渡所得は、この記事のテーマである「長期譲渡所得」と「短期譲渡所得」に大きく分類されます。

所有期間が5年を超えた不動産などの資産を売って譲渡所得を得たのであれば、それは長期譲渡所得です。

所有期間が5年以下の不動産などの資産を売って譲渡所得を得たのであれば、それは短期譲渡所得となります。

長期譲渡所得、短期譲渡所得を問わず、譲渡所得を得たのであれば、得た年の翌年に確定申告をしなければなりません。

確定申告をすれば、得た譲渡所得の額に応じた所得税と住民税、復興特別所得税が課されることとなります。

ただし、得た譲渡所得が長期譲渡所得に分類されるのであれば、それらの税額は短期譲渡所得より安くなります。

長期譲渡所得のポイント

- 不動産などの資産を売却することにより得た利益を「譲渡所得(じょうとしょとく)」と呼ぶ

- 譲渡所得は、長期譲渡所得と短期譲渡所得に大きく分類される

- 所有期間が5年を超えた資産を売却して譲渡所得を得たのであれば、それは長期譲渡所得

- 所有期間が5年以下の資産を売却して譲渡所得を得たのであれば、それは短期譲渡所得

- 譲渡所得を得たのであれば、長期譲渡所得、短期譲渡所得を問わず、譲渡所得を得た年の翌年の2月16日から3月15日までの間に、確定申告を行いつつ税務署に届け出なければならない

- 確定申告を行えば、得た譲渡所得の額に応じた所得税と住民税、復興特別所得税が課されるが、長期譲渡所得であれば税額が安くなる

以上で長期譲渡所得の解説の完了です。

長期譲渡所得と聞くと難しいという印象を受けますが、ただ単に5年を超えて所有した不動産などの資産を売却することにより得た利益を指すだけなのです。

つづいて、譲渡所得を計算する方法と、長期譲渡所得の具体例などご紹介しましょう。

なお、当サイトは、はじめて不動産を売買する方へ向けて、不動産売買に関することをわかりやすく解説するサイトです。

よって、ここからは、事業用ではないマイホームなどの不動産の譲渡所得に関することを解説します。

1-1. 不動産の譲渡所得の計算方法と長期譲渡所得の具体例

不動産などの資産を売却して得た利益を「譲渡所得」と呼び、不動産の譲渡所得は以下の式で計算します。

不動産の譲渡所得の計算式

譲渡価額-(取得費+譲渡費用)=譲渡所得

式には「譲渡価額」「取得費」「譲渡費用」など難しい言葉が含まれますが、わかりやすく簡単に解説すると以下のとおりです。

譲渡価額(じょうとかがく)

譲渡価額とは、不動産を売却した額です

取得費(しゅとくひ)

取得費とは、売却した不動産を購入する際に支払った金額であり、物件代金や不動産業者に支払った仲介手数料などの費用の合計です

譲渡費用(じょうとひよう)

譲渡費用とは、不動産を売却するために支払った費用であり、リフォーム費用や不動産業者に支払った仲介手数料などの合計です

たとえば、10年前に5,000万円を支払いつつ購入した「戸建てA」を、500万円の費用をかけて6,000万円で売却したとしましょう。

であれば、以下のように単純計算して「戸建てA」の譲渡所得は500万円です。

「戸建てA」の譲渡所得の計算例(単純計算)

6,000万円-(5,000万円+500万円)=500万円

このようにして計算した譲渡所得が、所有期間が5年を超えた不動産を売却して得たものであれば長期譲渡所得となります。

所有期間が5年以下の不動産を売却して得たものであれば、短期譲渡所得です。

「戸建てA」は10年前に購入していますから、その譲渡所得は長期譲渡所得となります。

ただし、ここでご紹介した譲渡所得の計算方法は概略であり、実はより複雑な方法を用いて計算しなければなりません。

つづいて、不動産の譲渡所得を計算する方法の詳細をわかりやすく解説しましょう。

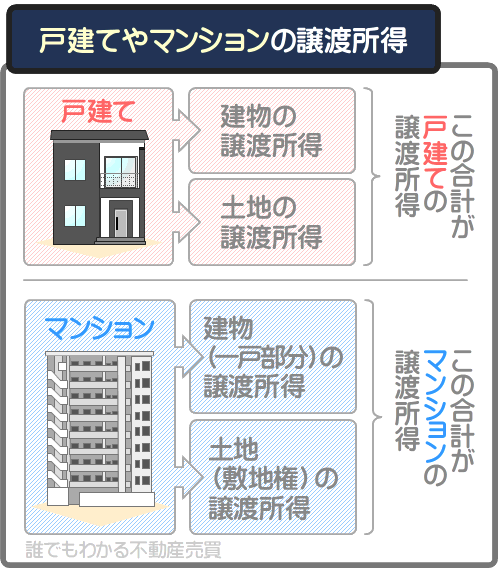

1-1-1. 戸建てやマンションの譲渡所得は、建物と土地を個別に計算する

譲渡所得とは、不動産などの資産を売却して得た利益ですが、複数の不動産を売却した場合は、それぞれ個別に計算する必要があります。

複数の不動産を売却した状況とは、主に戸建てやマンションなど、建物と土地が一対になった不動産を売却した状況です。

戸建ては、一部例外を除き建物と土地が一対なっています。

マンションも一部例外を除き、建物である「一戸部分」と、土地である「敷地権」が一対になっています。

そのように建物と土地が一対になった不動産を売却した場合は、建物と土地の譲渡所得をそれぞれ個別に計算しなければなりません。

そして、建物と土地の譲渡所得の合計が、その不動産を売却することにより得た譲渡所得となります。

建物と土地が一対になった不動産の譲渡所得を計算する具体的な方法は、以下のとおりです。

建物と土地が一対になった不動産の譲渡所得の計算式

建物の譲渡所得+土地の譲渡所得=建物と土地が一対になった不動産の譲渡所得

建物の譲渡所得の計算式

建物の譲渡価額-(建物の取得費+建物の譲渡費用)=建物の譲渡所得

土地の譲渡所得の計算式

土地の譲渡価額-(土地の取得費+土地の譲渡費用)=土地の譲渡所得

なお、上記のとおり、建物や土地の譲渡所得は、建物や土地の譲渡価額(売却額)を含めつつ計算しなければなりません。

しかし、建物と土地が一対になった不動産を売却した場合は、それぞれの売却額がわからないときがあります。

わからないときは、不動産全体の売却額に、建物と土地の固定資産税評価額の割合を按分してください。

固定資産税評価額とは、市町村によって評価された、建物や土地の「適正な時価」であり、固定資産税の課税明細書に「価格」や「評価額」などの名目で記されています。

たとえば、建物と土地が一対になった戸建てを3,000万円で売却したとしましょう。

その戸建ての建物の固定資産税評価額は1,000万円、土地の固定資産税評価額は1,500万円であり、固定資産税評価額の合計は2,500万円でした。

であれば以下のように計算し、固定資産税評価額の合計に占める、建物の固定資産税評価額の割合は40%であり、残りの60%が土地の固定資産税評価額の割合となります。

建物の固定資産税評価額の割合の計算例

1,000万円÷(1,000万円+1,500万円)×100=40%(固定資産税評価額の合計に占める、建物の固定資産税評価額の割合)

土地の固定資産税評価額の割合の計算例

1,500万円÷(1,000万円+1,500万円)×100=60%(固定資産税評価額の合計に占める、土地の固定資産税評価額の割合)

この「40%(建物):60%(土地)」という割合を不動産の売却額に按分すれば、建物と土地の売却額を計算できます。

計算例を挙げると、不動産の売却額が3,000万円であれば以下のように計算し、建物の売却額は1,200万円、残りの1,800万円が土地の売却額です。

建物の売却額の計算例

3,000万円(不動産全体の売却額)×40%(建物の固定資産税評価額の割合)=1,200万円(建物の売却額)

土地の売却額の計算例

3,000万円(不動産全体の売却額)×60%(土地の固定資産税評価額の割合)=1,800万円(土地の売却額)

マンションを売却した場合も、同じ要領で建物(一戸部分)と土地(敷地権)の売却額を計算することが可能です。

マンションの敷地権とは、そのマンションが建つ土地を利用する権利を指します。

ちなみに、譲渡価額は「じょうとかがく」と読み、譲渡価格(じょうとかかく)ではないため注意してください。

価額(かがく)とは、「品物の値打ちに相当する金額」などの意味があります。

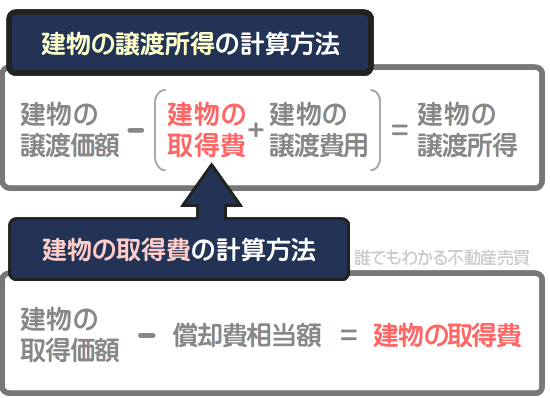

1-1-2. 建物の取得費は、実は計算方法が複雑

先述のとおり、建物の譲渡所得は、以下のように「建物の取得費」を含めつつ計算します。

建物の譲渡所得の計算式

建物の譲渡価額-(建物の取得費+建物の譲渡費用)=建物の譲渡所得

「建物の取得費」と聞くと建物の購入代金などをイメージしますが、実は以下のように複雑な式を用いて計算しなければなりません。

建物の取得費の計算式

建物の取得価額-償却費相当額=建物の取得費

式に含まれる「建物の取得価額」とは、売却した建物を購入する際に支払った物件代金や、建物を購入するために不動産業者に支払った仲介手数料などの費用の合計です。

式に含まれる「償却費相当額(しょうきゃくひそうとうがく)」とは、売却した建物を所有している最中に減った、その建物の価値です。

償却費相当額も式を用いて計算する必要があり、計算式は以下のとおりです。

償却費相当額の計算式

建物の取得価額×0.9×償却率×売却した建物を取得してから売るまでに経過した年数=償却費相当額(※ 建物の取得費の95%が上限)

式に含まれる「償却率」は、建物の構造によって異なり以下のとおりです。

償却率

| 構造 | 償却率 |

|---|---|

| 木造 | 0.031 |

| 木造モルタル | 0.034 |

| 鉄筋コンクリート、鉄骨鉄筋コンクリート | 0.015 |

| 骨格材の肉厚が3mm以下の軽量鉄骨造 | 0.036 |

| 骨格材の肉厚が3mm超4mm以下の軽量鉄骨造 | 0.025 |

たとえば、建物の取得価額が3,000万円であった、木造の建物を15年間所有して売却したとしましょう。

であれば以下のように計算し、償却費相当額は1,255万5,000円となり、建物の取得費は1,744万5,000円となります。

償却費相当額の計算例

3,000万円(建物の取得価額)×0.9×0.031(木造の償却率)×15年=1,255万5,000円

建物の取得費の計算例

3,000万円(建物の取得価額)-1,255万5,000円(償却費相当額)=1,744万5,000円

このように建物の譲渡所得を計算する際に必要となる「建物の取得費」は、複雑な方法を用いて計算しなければならないため留意してください。

なお、前述のとおり、土地の譲渡所得は以下のように「土地の取得費」を含めつつ計算します。

土地の譲渡所得の計算式

土地の譲渡価額-(土地の取得費+土地の譲渡費用)=土地の譲渡所得

上記の式に含まれる「土地の取得費」は、売却した土地を購入する際に支払った物件代金と、土地を購入するために支払った費用の合計となります。

「土地の取得費」を計算する際は、「建物の取得費」を計算する際のように、償却費相当額を計算する必要はありません。

建物と土地の取得費を計算する際のポイント

- 建物の取得費は、償却費相当額を交えつつ計算する必要がある

- 土地の取得費は、償却費相当額を交えつつ計算する必要はない

1-1-3. 建物や土地の取得費がわからないときの対処法

相続するなどして取得費がわからない不動産を売却した場合は、譲渡価額(売却額)の5%を取得費とすることが可能です。

前述のとおり、建物や土地の譲渡所得は、以下のように建物や土地の取得費を含めつつ計算します。

建物の譲渡所得の計算式

建物の譲渡価額-(建物の取得費+建物の譲渡費用)=建物の譲渡所得

土地の譲渡所得の計算方式

土地の譲渡価額-(土地の取得費+土地の譲渡費用)=土地の譲渡所得

建物の取得費とは、売却した建物を購入する際に支払った物件代金と、建物を購入するために支払った費用の合計から、償却費相当額を差し引いた額です。

また、土地の取得費とは、売却した土地を購入する際に支払った物件代金と、土地を購入するために支払った費用の合計となります。

つまり、建物や土地の取得費を計算するためには、売却した建物や土地を購入する際に支払った物件代金などを把握する必要があるというわけです。

しかし、相続した建物や土地などを売却した場合は、売却した建物や土地を購入する際に支払った物件代金などがわからないときがあります。

わからないときは、建物も土地も譲渡価額(売却額)の5%を取得費とすることが可能です。

これは、売却した建物や土地を購入する際に支払った物件代金などがわかっている場合でも5%とすることができます。

5%とした方が税金が安くなるのであれば、5%とするのが良いでしょう。

ちなみに、不動産の譲渡所得の正確な計算式は、「国税庁|令和5年分 土地や建物の譲渡所得のあらまし」にてご確認いただけます。

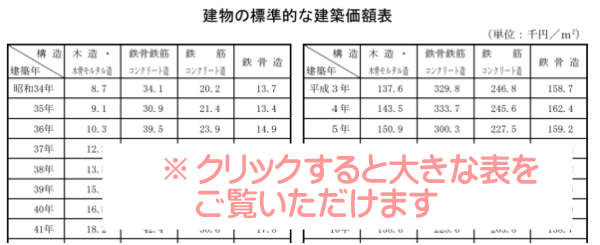

1-1-4. 建物の取得価額は「建築価額表」で計算することもできる

前述のとおり、建物の取得費がわからない場合は、建物の譲渡価額(売却額)の5%とすることができます。

しかし、建物の取得費を譲渡価額の5%とすれば、明らかに購入時より安く建物を売却したにもかかわらず譲渡所得が発生することがあります。

そのような場合は、建物の取得価額を、国税庁が公表する「建物の標準的な建築価額表」を基に計算することが可能です。

難解ですが、まずは建物の譲渡所得の計算式をおさらいしましょう。

建物の譲渡所得は、以下の式で計算します。

建物の譲渡所得の計算式

建物の譲渡価額-(建物の取得費+建物の譲渡費用)=建物の譲渡所得

上記の式に含まれる「建物の取得費」は、以下のように計算します。

建物の取得費の計算方法

建物の取得価額-償却費相当額=建物の取得費

上記の式に含まれる「建物の取得価額」とは、売却した建物を購入する際に支払った物件代金と、不動産業者に支払った仲介手数料などの費用の合計です。

この「建物の取得価額」がわからない場合は、国税庁が公表する「建物の標準的な建築価額表」を基に計算することができます。

以下が同表であり、建物が建築された年における、1㎡あたりの標準的な建築費が記されています。

※ 出典:国税庁

たとえば、平成元年に新築された、床面積が100㎡の木造の建物を売却したとしましょう。

であれば、表に記されている建築年が平成元年の木造の標準的な建築費である「12万3,100円」に、床面積である100㎡を掛け算した答えの1,231万円が建物の取得価額となります。

建物の取得価額の計算例

12万3,100円(建築年が平成元年である木造の1㎡あたりの標準的な建築費)×100㎡(売却した建物の床面積)=1,231万円

マンションの建物(一戸部分)の取得価額も同じ要領で計算することが可能です。

なお、確認になりますが、「建物の取得価額」は「建物の取得費」ではないため留意してください。

建物の取得費は、建物の取得価額から償却費相当額を差し引いた額です。

「建物の標準的な建築価額表」で計算できるのは、建物の取得価額であり建物の取得費ではありません。

間違えることが多いため注意してください。

1-2. マイホームには特例が適用され、税金が安くなる

不動産の譲渡所得には所得税などが課されますが、マイホームを売却したのであれば、特例により税金が大幅に安くなります。

その特例を「居住用財産を売却した場合の3,000万円の特別控除の特例」などと呼びます。

ここからは、同特例をわかりやすく簡単に解説しましょう。

不動産を売却して得た利益を譲渡所得と呼び、譲渡所得を得れば、得た額に応じた額の所得税と住民税、復興特別所得税が課されます。

しかし、一定の条件を満たすマイホームなどを売却して譲渡所得を得たのであれば、「居住用財産を売却した場合の3,000万円の特別控除の特例」が適用されます。

同特例が適用されれば、得た譲渡所得から3,000万円を差し引いた額が最終的な譲渡所得となり、税金が安くなります。

これは、長期譲渡所得、短期譲渡所得を問いません。

マイホームの多くは建物と土地が一対になっていますが、建物と土地が一対になった不動産の譲渡所得は、以下のように建物の譲渡所得と、土地の譲渡所得の合計となります。

建物と土地が一対になった不動産の譲渡所得の計算方法

建物の譲渡所得+土地の譲渡所得=建物と土地が一対になった不動産の譲渡所得

そして、本来であれば、得た譲渡所得に所得税と住民税、復興特別所得税が課されます。

しかしながら、売却した不動産が一定の条件を満たすマイホームであったのであれば特例が適用され、以下のように3,000万円を差し引いた額が最終的な譲渡所得となります。

特例適用後の譲渡所得の計算式

建物の譲渡所得+土地の譲渡所得-3,000万円(特例による差し引き)=建物と土地が一対になった不動産の最終的な譲渡所得

すなわち、特例の適用条件を満たすマイホームを売却したのであれば、譲渡所得を得たとしても、その額が3,000万円以下であれば税金がかからないというわけです。

たとえば、マイホームとして利用していた、建物と土地が一対になった戸建てを売却したとしましょう。

その戸建ての建物の譲渡所得は100万円、土地の譲渡所得は100万円、合計200万円でした。

しかし、特例が適用されるのであれば、以下のように計算して譲渡所得は0円となります。

特例適用後の譲渡所得の計算例

100万円(建物の譲渡所得)+100万円(土地の譲渡所得)-3,000万円(特例による差し引き)=0円(譲渡所得は0円)

特例により譲渡所得が0円となれば、所得税も住民税も復興特別所得税もかかりません。

特例の主な適用条件をわかりやすく簡単にご紹介すると、以下のとおりです。

「居住用財産を売却した場合の3,000万円の特別控除の特例」の主な適用条件

- 別荘などではない、自らが居住する不動産を売却した

- 親や子、夫や妻など、特別な関係以外の者に不動産を売却した

- 以前居住していた不動産を売却した場合は、住まなくなった日が属する年から3年が経過した年の12月31日までに売却した

- 不動産を売却した年の翌年に、特例の適用条件を満たすことを確定申告により税務署に届け出た

特例の詳細は「国税庁タックスアンサーNo.3302 マイホームを売ったときの特例」にてご確認いただけます。

1-3. 長期譲渡所得の税金はいくら?税額の計算方法

譲渡所得には所得税と住民税、復興特別所得税が課されますが、長期譲渡所得であれば、それらの税額は安くなります。

ここからは、不動産の長期譲渡所得と短期譲渡所得に課される所得税と住民税、復興特別所得税の計算方法をご紹介しましょう。

不動産の長期譲渡所得と短期譲渡所得に課される税金は、以下のように計算します。

長期譲渡所得に課される税金の計算方法

長期譲渡所得×15%=所得税

長期譲渡所得×5%=住民税

長期譲渡所得に課される所得税×2.1%=復興特別所得税

短期譲渡所得に課される税金の計算方法

短期譲渡所得×30%=所得税

短期譲渡所得×9%=所得税

短期譲渡所得に課される所得税×2.1%=復興特別所得税

上記のように長期譲渡所得であれば税率が低くなり、所得税と住民税、復興特別所得税が安くなります。

長期譲渡所得に課される税金の計算方法の詳細は、「国税庁タックスアンサーNo.3208 長期譲渡所得の税額の計算」にて確認することが可能です。

なお、不動産の譲渡所得にかかる所得税と住民税、復興特別所得税は、その他の所得とは別に税額が計算されつつ課税される「分離課税」となっています。

たとえば、給与所得のある方が不動産を売却して譲渡所得を得たとしましょう。

その状況においては、「給与所得にかかる所得税と復興特別所得税、住民税」と、「譲渡所得にかかる所得税と復興特別所得税、住民税」が個別に計算され、それぞれ課税されます。

そして、「給与所得にかかる所得税と復興特別所得税、住民税」は、給与から源泉徴収や天引きされます。

一方、「譲渡所得にかかる所得税と復興特別所得税、住民税」は、払い方が複雑です。

譲渡所得にかかる所得税と復興特別所得税は、確定申告後に払います。

譲渡所得にかかる住民税は、確定申告の際に「普通徴収」と「特別徴収」から払い方を選択することが可能です。

普通徴収を選択すれば、確定申告後の6月ごろに市町村役場から譲渡所得にかかる住民税の納税通知書が届き、同封されている納付書を以て払います。

特別徴収を選択すれば、確定申告後の6月ごろからの給与から、譲渡所得にかかる住民税が天引きされます。

譲渡所得にかかる税金の払い方

| 税金の種類 | 払い方 |

|---|---|

| 所得税と復興特別所得税 | 不動産を売却した年の翌年の確定申告後に払う |

| 住民税 | 不動産を売却した年の翌年の確定申告後の6月ごろから払う。普通徴収であれば市町村役場から納税通知書が届き、同封されている納付書を以て払う。特別徴収であれば給与などから天引きされる |

1-3-1. 所有期間が10年超の長期譲渡所得は、さらに税金が安くなる

長期譲渡所得は短期譲渡所得より所得税と住民税が安くなりますが、所有期間が10年を超えたマイホームを売却したのであれば、さらに税額が安くなる特例が設けられています。

その特例を「所有期間が10年超の居住用財産を売却した場合の軽減税率の特例」などと呼びます。

前述のとおり、長期譲渡所得にかかる所得税の税率は15%、住民税の税率は5%です。

一方、特例が適用されれば、長期譲渡所得の6,000万円以下の部分にかかる所得税の税率は10%、住民税の税率は4%まで下がります。

ただし、6,000万円を超える部分の所得税と住民税の税率は変わりません。

「所有期間が10年超の居住用財産を売却した場合の軽減税率の特例」適用後の税率

| 所得税 | 住民税 | |

|---|---|---|

| 6,000万円以下の部分の税率 | 10% | 4% |

| 6,000万円を超える部分の税率 | 15% | 5% |

特例の主な適用条件をわかりやすく簡単にご紹介すると、以下のとおりです。

「所有期間が10年超の居住用財産を売却した場合の軽減税率の特例」の適用条件

- 別荘などではない、自らが居住する不動産を売却した

- 所有期間が10年を超えた不動産を売却した

- 親や子、夫や妻など、特別な関係以外の者に不動産を売却した

- 居住用の不動産を売却した年の翌年に、特例の適用条件を満たすことを確定申告により届け出た

特例の詳細は「国税庁タックスアンサーNo.3305 マイホームを売ったときの軽減税率の特例」にてご確認いただけます。

2. 長期譲渡所得の税金を簡単シミュレーション

不動産などの資産を売却して得た利益を譲渡所得と呼び、譲渡所得は長期譲渡所得と短期譲渡所得に分類されます。

そして、譲渡所得を得れば、長期譲渡所得、短期譲渡所得を問わず、得た額に応じた所得税と住民税、復興特別所得税が課されます。

ここで気になるのが、税額がいくらになるかという点です。

ここからは、不動産の譲渡所得にかかる所得税と住民税、復興特別所得税がいくらになるか、戸建てを例にシミュレーションしましょう。

シミュレーションする戸建ての詳細は以下のように設定し、その戸建てを「戸建てB」と呼ぶこととします。

「戸建てB」の詳細

- 所有期間は10年、構造は木造

- 建物の取得価額(購入額)は3,000万円、購入費用は150万円

- 建物の譲渡価額(売却額)は2,500万円、譲渡費用(売却費用)は150万円

- 土地の取得価額(購入額)は2,000万円、購入費用は150万円

- 土地の譲渡価額(売却額)は2,000万円、譲渡費用(売却費用)は150万円

- 「居住用財産を売却した場合の3,000万円の特別控除の特例」の適用条件を満たす

上記のとおり「戸建てB」は「居住用財産を売却した場合の3,000万円の特別控除の特例」の適用条件を満たします。

したがって、勘の良い方はお気づきかもしれませんが、おそらくは所得税も住民税も復興特別所得税もかかりません。

とはいうものの、「戸建てB」の譲渡所得にかかる税金をシミュレーションしましょう。

戸建てを売却しつつ譲渡所得を得て、税金がいくらになるか気になる方がいらっしゃいましたら、ぜひご参考になさってください。

2-1. 建物と土地の譲渡所得を計算して合計する

戸建てやマンションなど、建物と土地が一対になった不動産を売却した場合は、建物と土地の譲渡所得を個別に計算し、合計する必要があります。

よって、まずは「戸建てB」の建物の譲渡所得を計算しましょう。

建物の譲渡所得は、以下の式で計算します。

建物の譲渡所得の計算式

建物の譲渡価額-(建物の取得費+建物の譲渡費用)=建物の譲渡所得

式に含まれる「建物の取得費」は、建物の取得価額(購入額)から償却費相当額を差し引いた額であり、以下のように計算します。

建物の取得費の計算方法

建物の取得価額-償却費相当額=建物の取得費

式に含まれる償却費相当額は、以下の式で計算します。

償却費相当額の計算方法

建物の取得価額×0.9×償却率(木造は0.031)×経過年数=償却費相当額

「戸建てB」の建物の取得価額(購入額)は3,000万円であり、構造は木造、所有期間は10年です。

したがって、以下のように計算して償却費相当額は837万円となります。

「戸建てB」の償却費相当額の計算例

3,000万円(建物の取得価額)×0.9×0.031(償却率)×10(経過年数)=837万円

建物の取得価額が3,000万円、償却費相当額が837万円であれば以下のように計算し、建物の取得費は2,163万円です。

「戸建てB」の建物の取得費の計算例

3,000万円(建物の取得価額)-837万円(償却費相当額)=2,163万円

「戸建てB」の建物の譲渡価額(売却額)は2,500万円、建物の譲渡費用(売却費用)は150万円です。

よって、以下のように計算して「戸建てB」の建物の譲渡所得は187万円となります。

「戸建てB」の建物の譲渡所得の計算例

2,500万円-(2,163万円+150万円)=187万円

2-2. 土地の譲渡所得を計算して建物の譲渡所得と合計する

建物の譲渡所得が計算できれば、土地の譲渡所得を計算して建物の譲渡所得と合計します。

土地の譲渡所得は、以下の式で計算します。

土地の譲渡所得の計算式

土地の譲渡価額-(土地の取得費+土地の譲渡費用)=土地の譲渡所得

上記の式に含まれる「土地の取得費」の計算方法は、以下のとおりです。

土地の取得費の計算方法

土地の取得価額(購入額)+購入費用=土地の取得費

「戸建てB」の土地の取得価額(購入額)は2,000万円、購入費用は150万円のため、「土地の取得費」は2,150万円です。

また、「戸建てB」の土地の譲渡価額(売却額)は2,000万円、土地の譲渡費用(売却費用)は150万円でした。

よって、以下のように計算して「戸建てB」の土地の譲渡所得は0円です。

「戸建てB」の土地の譲渡所得の計算例

2,000万円-(2,000万円+150万円)=0円

「戸建てB」の建物の譲渡所得は187万円でした。

したがって、以下のように計算して「戸建てB」の譲渡所得は187万円です。

「戸建てB」の譲渡所得の計算例

187万円(建物の譲渡所得)+0円(土地の譲渡所得)=187万円

そして、「戸建てB」の所有期間は10年であり5年を超えているため、得た譲渡所得は長期譲渡所得となります。

2-3. 長期譲渡所得から3,000万円を差し引いて税額を計算する

「戸建てB」は「居住用財産を売却した場合の3,000万円の特別控除の特例」の適用条件を満たします。

特例が適用されれば、譲渡所得から3,000万円を差し引いた額が最終的な譲渡所得となります。

「戸建てB」の譲渡所得は長期譲渡所得であり、その額は187万円でした。

よって、以下のように計算して「戸建てB」の最終的な長期譲渡所得は0円となり、所得税、住民税、復興特別所得税のいずれも0円(タダ)です。

「戸建てB」の特例適用後の長期譲渡所得の計算例

187万円(本来の長期譲渡所得)-3,000万円(特例適用による差し引き)=0円(最終的な長期譲渡所得)

なお、「戸建てB」の譲渡所得は長期譲渡所得に分類されますが、特例は長期譲渡所得、短期譲渡所得を問わず適用されます。

ただし、特例の適用を希望する場合は、譲渡所得を得た年の翌年に確定申告をする必要があるため注意してください。

まとめ

長期譲渡所得をわかりやすく簡単に解説しました。

不動産などの資産を売却して得た利益を譲渡所得と呼び、譲渡所得は大きく「長期譲渡所得」と「短期譲渡所得」に分類されます。

所有期間が5年を超えた不動産などの資産を売却して譲渡所得を得たのであれば、それは長期譲渡所得です。

所有期間が5年以下の不動産などの資産を売却して譲渡所得を得たのであれば、それは短期譲渡所得となります。

譲渡所得には所得税と住民税、復興特別所得税が課されますが、長期譲渡所得であれば税率が低くなり、税額が安くなります。

なお、譲渡所得を得たのであれば、譲渡所得を得た年の翌年に確定申告をして、税務署に得た譲渡所得の額を届け出なければなりません。

しかし、不動産などの資産を売却して譲渡所得が発生しなかったのであれば、一部例外を除き確定申告は不要です。

ただし、譲渡所得を得たものの、「居住用財産を売却した場合の3,000万円の特別控除の特例」などの特例が適用されれば譲渡所得が0円になるという状況においては、確定申告が必要となるため注意してください。

長期譲渡所得に関する確定申告の必要性

- 不動産を売却したものの譲渡所得が発生しなかったのであれば、一部例外を除き確定申告は不要

- 不動産を売却して譲渡所得を得たものの、特例を適用させるなどして譲渡所得を0円とする場合は確定申告が必要

ご紹介した内容が、長期譲渡所得をお調べになる皆様に役立てば幸いです。失礼いたします。

最終更新日:2024年9月

記事公開日:2019年11月

こちらの記事もオススメです