中古マンションの不動産取得税はいくら?いつ払うかなど解説

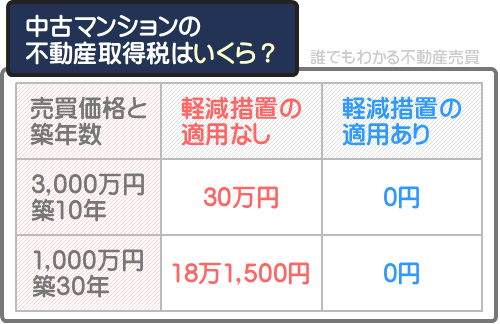

中古マンションの不動産取得税は物件によって大きく異なり、いくらという相場はありませんが、築10年、3,000万の物件であれば30万円程度が目安です。

また、築10年、1,000万円の中古マンションであれば、18万1,500円程度が目安となります。

しかし、軽減措置が適用されれば税額が大きく軽減され、非課税になることも珍しくありません。

中古マンションの不動産取得税がいくらになるか解説し、軽減措置が適用されることにより非課税になるケース、不動産取得税はいつ払うかなどご紹介しましょう。

目次

- 1. 不動産取得税とは?軽減措置と計算方法

- 2. 中古マンションの不動産取得税はいくら?

- 2-1. 3,000万円の中古マンションの不動産取得税をシミュレーション

- 2-2. 1,000万円の中古マンションの不動産取得税をシミュレーション

- 3. 中古マンションの不動産取得税はいつ払う?

- 4. 中古マンションの不動産取得税の軽減措置の手続き

1. 不動産取得税とは?軽減措置と計算方法

はじめに、不動産取得税のあらましと税額の計算方法、軽減措置を簡単にご紹介します。

中古マンションの不動産取得税は、税額の計算方法を把握しつつ軽減措置を上手に適用させれば、多くの場合は非課税となるため、ぜひお読みください。

不動産取得税とは、土地や家屋などの不動産を取得することにより課される税金であり、取得した不動産が所在する都道府県が徴収する地方税です。

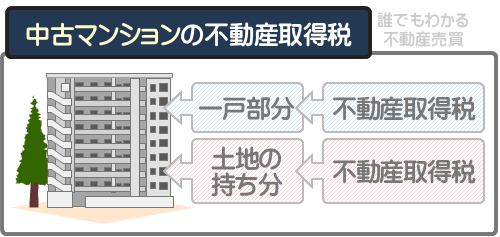

中古マンションを購入すると「一戸部分」と「敷地権」という土地の持ち分を取得したこととなり、それぞれに不動産取得税が課されます。

中古マンションの不動産取得税は物件によって大きく異なり、いくらになるという目安はありませんが、高額な費用をかけて新築された、築年数が新しい物件ほど高くなるのが通例です。

また、敷地面積と戸数も不動産取得税に影響を与え、敷地面積が広く戸数が少ない中古マンションほど税額が高くなる傾向があります。

1-1. 不動産取得税の計算方法

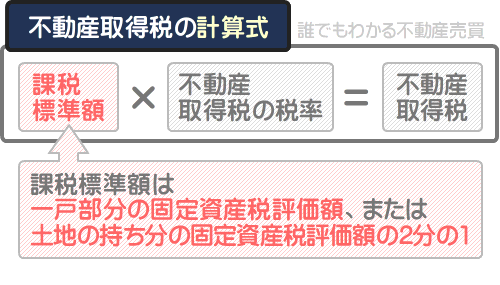

不動産取得税は、以下のように課税標準額に不動産取得税の税率を掛け算しつつ計算します。

不動産取得税の計算方法

課税標準額×不動産取得税の税率=不動産取得税

式に含まれる課税標準額とは、なにかしらの税金が課される状況において、税率を掛け算する基となる額であり、課される税金によって意味が同じことがあれば、違うこともあります。

中古マンションの一戸部分の不動産取得税を計算する際の課税標準額は、「一戸部分の固定資産税評価額」です。

また、土地の持ち分の不動産取得税を計算する際の課税標準額は、「土地の持ち分の固定資産税評価額の2分の1」となります。

一戸部分や土地の持ち分の固定資産税評価額とは、市町村によって評価された、一戸部分や土地の持ち分の適正な時価を意味します。

中古マンションには売買価格がありますが、売買価格は売り主と買い主の希望によって決定し、本来の価値とかけ離れた価格で売買されることがあります。

そのように売り主と買い主の希望によって変わる売買価格を課税標準額としては、公平に課税されません。

よって、中古マンションの不動産取得税は、市町村によって評価された、一戸部分や土地の持ち分の固定資産税評価額を課税標準額として計算します。

そして、式に含まれる税率は4%ですが、令和6年3月31日までに中古マンションを購入すれば「住宅の取得及び土地の取得に対する不動産取得税の税率の特例」という軽減措置が適用され、3%に軽減されます。

総じて、中古マンションの一戸部分と土地の持ち分の不動産取得税は、以下のように計算します。

中古マンションの一戸部分の不動産取得税の計算式

課税標準額(一戸部分の固定資産税評価額)×不動産取得税の税率(3%)=一戸部分の不動産取得税

中古マンションの土地の持ち分の不動産取得税の計算式

課税標準額(土地の持ち分の固定資産税評価額の2分の1)×不動産取得税の税率(3%)=土地の持ち分の不動産取得税

なお、先にご紹介した「住宅の取得及び土地の取得に対する不動産取得税の税率の特例(税率が3%に軽減される軽減措置)」は、いくども期間が延長されています。

従って、令和6年4月1日以降に中古マンションを購入したとしても、税率は3%の可能性があるといえるでしょう。

また、中古マンションの固定資産税評価額は、売買価格より低くなるのが通例のため留意してください。

たとえば、1,000万円の中古マンションであれば、一戸部分の固定資産税評価額は400万円程度、土地の持ち分の固定資産税評価額は200万円程度になるといった具合です。

- 中古マンションの不動産取得税は「一戸部分」や「土地の持ち分」の固定資産税評価額を課税標準額として計算する

- 一戸部分や土地の持ち分の固定資産税評価額は、売買価格より低くなる

固定資産税評価額の詳細は、私が運営するもう一つのサイト「固定資産税をパパっと解説」にてわかりやすく解説しています。

中古マンションの購入を希望しつつ不動産取得税がいくらになるか気になり、固定資産税評価額がよくわからないという方がいらっしゃいましたら、ぜひご覧ください。

関連コンテンツ

固定資産税評価額とは?調べ方や目安などわかりやすく解説

1-2. 不動産取得税の軽減措置

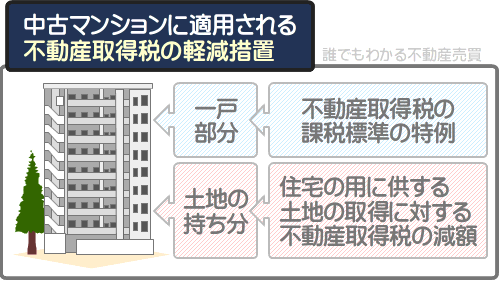

中古マンションを購入する際は不動産取得税がいくらになるか気になりますが、不動産取得税には多くの軽減措置が設けられています。

軽減措置が適用されれば、よほど築年数が古い物件を購入しない限り不動産取得税は大きく軽減され、場合によってはかかりません。

中古マンションに適用される不動産取得税の主な軽減措置は、以下のとおりです。

中古マンションの一戸部分に適用される軽減措置

一定の条件を満たす中古マンションを取得すれば、一戸部分には「不動産取得税の課税標準の特例」という軽減措置が適用されます。

同軽減措置が適用されれば、一戸部分の不動産取得税を計算する際の課税標準額が、「一戸部分の固定資産税評価額」から「一戸部分の固定資産税評価額から一定の額が差し引かれた額」に減額されます。

課税標準額が減額されれば、課税標準額に税率を掛け算しつつ計算する一戸部分の不動産取得税が軽減され、場合によってはかかりません。

難解ですが、軽減措置が適用される前と後の一戸部分の不動産取得税の計算式を比較すれば理解しやすくなります。

軽減措置適用前の不動産取得税の計算式

課税標準額(一戸部分の固定資産税評価額)×不動産取得税の税率(3%)=一戸部分の不動産取得税

軽減措置適用後の不動産取得税の計算式

課税標準額(一戸部分の固定資産税評価額から一定の額が差し引かれた額)×不動産取得税の税率(3%)=一戸部分の不動産取得税

中古マンションの一戸部分に「不動産取得税の課税標準の特例」が適用される主な条件は、以下のとおりです。

- 昭和57年1月1日以降に新築された、築41年などに満たない中古マンションを取得した

- 昭和57年1月1日より前に新築された中古マンションを取得した場合は、耐震補強工事が行われるなどして新耐震基準(震度6強から7程度の地震でも倒壊しない耐震性を有する基準)に適合する物件を取得した

- 「一戸部分の床面積」と「共用部分の床面積を、所有する専有部分の床面積の割合で按分した面積」の合計が、50㎡以上240㎡以下の中古マンションを取得した

- 中古マンションを取得後30日以内(都道府県によっては20日以内など)に、軽減措置が適用される条件を満たすことを税事務所に申告した

3番目の条件が難解ですが、戸内の床面積が50㎡以上200㎡程度以下の一般的なファミリー向けの中古マンションを購入すれば満たすとお考えください。

「不動産取得税の課税標準の特例」が適用されることにより課税標準額から差し引かれる額は、取得した中古マンションが新築された日によって異なり、以下のとおりです。

| 新築された日 | 差し引かれる額 |

|---|---|

| 平成9年4月1日以降 | 1,200万円 |

| 平成元年4月1日~平成9年3月31日 | 1,000万円 |

| 昭和60年7月1日~平成元年3月31日 | 450万円 |

| 昭和56年7月1日~昭和60年6月30日 | 420万円 |

| 昭和51年1月1日~昭和56年6月30日 | 350万円 |

| 昭和48年1月1日~昭和50年12月31日 | 230万円 |

| 昭和39年1月1日~昭和47年12月31日 | 150万円 |

| 昭和29年1月1日~昭和38年12月31日 | 100万円 |

たとえば、一戸部分の固定資産税評価額が1,500万円である中古マンションを取得しつつ「不動産取得税の課税標準の特例」が適用されなければ、以下のように計算して一戸部分の不動産取得税は45万円です。

軽減措置適用前の不動産取得税の計算例

課税標準額(一戸部分の固定資産税評価額である1,500万円)×不動産取得税の税率(3%)=45万円(一戸部分の不動産取得税)

一方、「不動産取得税の課税標準の特例」が適用され、その中古マンションが新築された日が平成9年4月1日以降であれば以下のように計算し、一戸部分の不動産取得税は9万円まで軽減されます。

軽減措置適用後の不動産取得税の計算例

課税標準額(一戸部分の固定資産税評価額である1,500万円-1,200万円=300万円)×不動産取得税の税率(3%)=9万円(一戸部分の不動産取得税)

また、購入した中古マンションの一戸部分の固定資産税評価額が、「不動産取得税の課税標準の特例」が適用されることにより課税標準額から差し引かれる額より少なければ、一戸部分の不動産取得税は非課税となります。

例を挙げると、平成9年4月1日以降に新築された、一戸部分の固定資産税評価額が1,200万円の中古マンションを取得した場合は以下のように計算し、一戸部分の不動産取得税はかかりません。

軽減措置適用後の不動産取得税の計算例

課税標準額(一戸部分の固定資産税評価額である1,200万円-1,200万円=0万円)×不動産取得税の税率(3%)=0万円(一戸部分の不動産取得税は非課税になる)

中古マンションの購入を希望しつつ不動産取得税がいくらになるか気になり、少しでも安く抑えたい場合は、「不動産取得税の課税標準の特例」が適用される物件をお選びください。

ちなみに、総務省が公開する不動産取得税に関することを解説するページでは、不動産取得税の正確な計算方法や軽減措置を確認することが可能です。

中古マンションの土地の持ち分に適用される軽減措置

一定の条件を満たす中古マンションを取得すれば、土地の持ち分に「住宅の用に供する土地の取得に対する不動産取得税の減額」という軽減措置が適用されます。

同軽減措置が適用されれば、課されることとなる土地の持ち分の不動産取得税そのものから、一定の額が差し引かれます。

中古マンションの土地の持ち分に同軽減措置が適用される主な条件は、以下のとおりです。

- 一戸部分に「不動産取得税の課税標準の特例」が適用される中古マンションを取得した

- 一戸部分と土地の持ち分を同時に取得した

「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されることにより、土地の持ち分の不動産取得税から差し引かれる額は、以下の2つのうちの多い方の額です。

- 1. 4万5,000円

- 2. 取得した土地の持ち分の1㎡あたりの固定資産税評価額の2分の1×200㎡を上限とする一戸部分の床面積の2倍×3%

2番目は、土地の持ち分の面積が15㎡、土地の持ち分の固定資産税評価額が200万円、一戸部分の床面積が55㎡の中古マンションを取得した場合は以下のように計算し、21万9,997円が答えです。

- 200万円(土地の持ち分の固定資産税評価額)÷15㎡(土地の持ち分の面積)÷2=6万6,666円(土地の持ち分の1㎡あたりの固定資産税評価額の2分の1)

- 6万6,666円×110㎡(一戸部分の床面積の2倍)=733万3,260円

- 733万3,260円×3%=21万9,997円(差し引かれる額)

土地の持ち分の固定資産税評価額が200万円であれば以下のように計算し、本来の不動産取得税は3万円です。

土地の持ち分の本来の不動産取得税の計算例

課税標準額(土地の持ち分の固定資産税評価額の2分の1である100万円)×不動産取得税の税率(3%)=3万円

本来の税額が3万円であり、「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されることにより差し引かれる額が21万9,997円であれば、その中古マンションの土地の持ち分は不動産取得税がかかりません。

中古マンションを購入する際は不動産取得税がいくらになるか気になりますが、一戸部分に「不動産取得税の課税標準の特例」が、土地の持ち分に「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用される物件を選べば、不動産取得税を軽減することが可能です。

以上で不動産取得税のあらましと計算方法、軽減措置の解説の完了です。

つづいて、3,000万円と1,000万円の中古マンションの不動産取得税をシミュレーションしましょう。

なお、売り出し中の中古マンションの一戸部分の固定資産税評価額、土地の持ち分の固定資産税評価額と面積は、その物件を取り扱う不動産業者に問い合わせることにより確認することが可能です。

2. 中古マンションの不動産取得税はいくら?

中古マンションの不動産取得税は、売買価格が3,000万円、築10年であれば30万円程度ですが、軽減措置が適用されれば大きく軽減され、状況次第では非課税になります。

また、売買価格が1,000万円、築30年の中古マンションの不動産取得税は18万1,500円程度ですが、同じく軽減措置が適用されれば軽減され、状況次第で非課税になります。

ここから、3,000万円と1,000万円の中古マンションの不動産取得税がいくらになるか、シミュレーションしましょう。

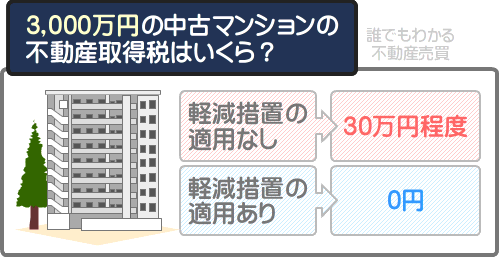

2-1. 3,000万円の中古マンションの不動産取得税をシミュレーション

3,000万円の中古マンションの不動産取得税をシミュレーションするためには、一戸部分と土地の持ち分の固定資産税評価額などの情報が必要です。

従って、以下のように設定しつつ3,000万円の中古マンションの不動産取得税をシミュレーションすることとします。

- 新築日は平成25年で築10年

- 一戸部分の固定資産税評価額は850万円

- 一戸部分の床面積は70㎡で「不動産取得税の課税標準の特例」が適用される

- 土地の持ち分の固定資産税評価額は300万円

- 土地の持ち分の面積は15㎡で「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用される

上記に含まれる「不動産取得税の課税標準の特例」と「住宅の用に供する土地の取得に対する不動産取得税の減額」とは、不動産取得税の軽減措置であり、この記事の「1-2. 不動産取得税の軽減措置」にて詳細をご確認いただけます。

一戸部分の不動産取得税はいくら?

まずは、3,000万円の中古マンションの一戸部分の不動産取得税がいくらになるかシミュレーションします。

3,000万円の中古マンションの一戸部分の固定資産税評価額は850万円です。

従って以下のように計算し、一戸部分の不動産取得税は25万5,000円となります。

一戸部分の不動産取得税の計算式

課税標準額(一戸部分の固定資産税評価額である850万円)×不動産取得税の税率(3%)=25万5,000円

しかし、3,000万円の中古マンションの一戸部分には、不動産取得税の軽減措置である「不動産取得税の課税標準の特例」が適用され、固定資産税評価額から一定の額が差し引かれた額が課税標準額となります。

3,000万円のマンションは平成25年に新築されたため、軽減措置が適用されることにより差し引かれる額は1,200万円です。

従って、以下のように計算し、一戸部分の不動産取得税は非課税となります。

軽減措置適用後の不動産取得税の計算式

課税標準額(一戸部分の固定資産税評価額である800万円-1,200万円=0円)×不動産取得税の税率(3%)=0円

土地の持ち分の不動産取得税はいくら?

つぎに、3,000万円の中古マンションの土地の持ち分の不動産取得税がいくらになるかシミュレーションしましょう。

3,000万円の中古マンションの土地の持ち分の固定資産税評価額は300万円です。

従って、以下のように計算し、土地の持ち分の不動産取得税は4万5,000円となります。

土地の持ち分の不動産取得税の計算式

課税標準額(土地の持ち分の固定資産税評価額である300万円÷2=150万円)×不動産取得税の税率(3%)=4万5,000円

しかし、3,000万円の中古マンションの土地の持ち分には、不動産取得税の軽減措置である「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されます。

同軽減措置が適用されることにより差し引かれる額は、以下のように計算しつつ42万円です。

- 300万円(土地の持ち分の固定資産税評価額)÷15㎡(土地の持ち分の面積)÷2=10万円(土地の持ち分の1㎡あたりの固定資産税評価額の2分の1)

- 10万円×140㎡(一戸部分の床面積の2倍)=1,400万円

- 1,400万円×3%=42万円(差し引かれる額)

本来の税額が4万5,000であり、軽減措置が適用されることにより差し引かれる額が42万円であれば、土地の持ち分の不動産取得税はかかりません。

以上で3,000万円の中古マンションの不動産取得税がシミュレーションできました。

築10年、3,000万円の中古マンションの不動産取得税は、軽減措置が適用されなければ30万円(一戸部分は25万5,000円、土地の持ち分は4万5,000円)ですが、適用されることにより非課税となります。

中古マンションを購入する際は不動産取得税がいくらになるか気になりますが、軽減措置が適用される物件を選べば、税額が大きく軽減されます。

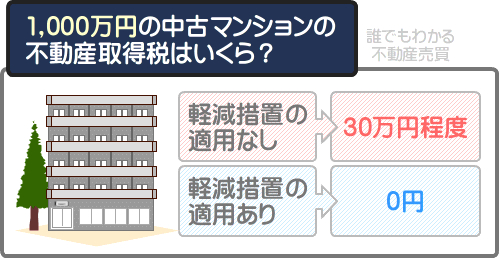

2-2. 1,000万円の中古マンションの不動産取得税をシミュレーション

1,000万円の中古マンションは、以下のように詳細を設定しつつ不動産取得税をシミュレーションしましょう。

- 新築日は平成5年で築30年

- 一戸部分の固定資産税評価額は480万円

- 一戸部分の床面積は50㎡で「不動産取得税の課税標準の特例」が適用される

- 土地の持ち分の固定資産税評価額は250万円

- 土地の持ち分の面積は13㎡で「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用される

一戸部分の不動産取得税はいくら?

まずは、1,000万円の中古マンションの一戸部分の不動産取得税がいくらになるかシミュレーションします。

一戸部分の固定資産税評価額は480万円のため、以下のように計算しつつ本来の不動産取得税は14万4,000円です。

一戸部分の不動産取得税の計算式

課税標準額(一戸部分の固定資産税評価額である480万円)×不動産取得税の税率(3%)=14万4,000円

しかし、一戸部分には、不動産取得税の軽減措置である「不動産取得税の課税標準の特例」が適用され、固定資産税評価額から一定の額が差し引かれた額が課税標準額となります。

1,000万円の中古マンションは平成5年に新築されたため、軽減措置が適用されることにより差し引かれる額は1,000万円です。

従って、以下のように計算し、課税標準額は0円となり一戸部分の不動産取得税は非課税となります。

軽減措置適用後の不動産取得税の計算例

課税標準額(固定資産税評価額である480万円-1,000万円=0円)×不動産取得税の税率(3%)=0円

土地の持ち分の不動産取得税はいくら?

つぎに、1,000万円の中古マンションの土地の持ち分の不動産取得税がいくらになるか、シミュレーションしましょう。

土地の持ち分の固定資産税評価額は250万円のため、以下のように計算しつつ本来の不動産取得税は3万7,500円です。

土地の持ち分の不動産取得税の計算式

課税標準額(土地の持ち分の固定資産税評価額である250万円÷2)×不動産取得税の税率(3%)=3万7,500円

しかし、土地の持ち分には「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用され、本来の税額から一定の額が差し引かれた額が不動産取得税となります。

差し引かれる額は以下のように計算し、28万8,459円です。

- 250万円(土地の持ち分の固定資産税評価額)÷13㎡(土地の持ち分の面積)÷2=9万6,153円(土地の持ち分の1㎡あたりの固定資産税評価額の2分の1)

- 9万6,153円×100㎡(一戸部分の床面積の2倍)=961万5,300円

- 961万5,300円×3%=28万8,459円(差し引かれる額)

本来の税額が3万7,500円、差し引かれる額が28万8,459円であれば、土地の持ち分の不動産取得税は0円となります。

以上で築30年、1,000万円の中古マンションの不動産取得税がいくらになるかシミュレーションできました。

築30年、1,000万円の中古マンションの不動産取得税は、軽減措置が適用されなければ18万1,500円(一戸部分は14万4,000円、土地の持ち分は3万7,500円)ですが、適用されれば非課税となります。

なお、不動産取得税がいくらになるかシミュレーションする際は、固定資産税評価額などのデータが必要ですが、売り出し中の中古マンションの固定資産税評価額などのデータは、その物件を取り扱う不動産業者に問い合わせることにより確認できます。

また、それらのデータが判明すれば、東京都が公開する「不動産取得税計算ツール」を利用すれば、売り出し中の中古マンションの不動産取得税がいくらになるかシミュレーションすることが可能です。

3. 中古マンションの不動産取得税はいつ払う?

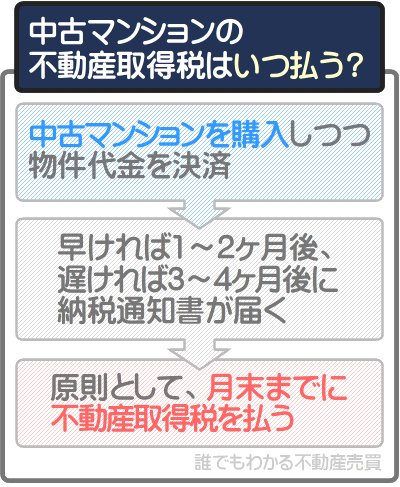

中古マンションの不動産取得税をいつ払うかは、都道府県によって異なるものの早ければ物件を購入後1~2ヶ月、遅ければ3~4ヶ月が経過したころに払います。

中古マンションを購入しつつ1~2ヶ月、または3~4ヶ月などが経過すると都道府県役場から納税通知書が届き、同封されている納付書を以て不動産取得税を払うといった具合です。

不動産業者を仲介させつつ中古マンションを購入すると、購入後に登記をするのが通例です。

中古マンションを購入後に行う登記とは、物件の所有権が売り主から買い主に移ったことを、法務局に設置されている「登記簿」という帳簿に記す行為です。

中古マンションを購入しつつ所有権を取得した買い主は、登記をすることにより、第三者に所有権を主張できるようになります。

従って、中古マンションを購入後は法務局で登記を行いますが、登記が完了すれば、その情報が都道府県役場に10日以内に伝わります。

情報を受け取った都道府県役場は、その情報をもとに中古マンションの購入者に不動産取得税を課します。

中古マンションを購入しつつ不動産取得税を払うまでの主な流れは、以下のとおりです。

- 1. 売り主に物件代金を払いつつ中古マンションを購入し、司法書士に手続きを代行させつつ登記を行う(登記は1週間から10日程度で完了する)

- 2. 中古マンションを購入1~2ヶ月、3~4ヶ月が経過したころに、都道府県役場から不動産取得税の納税通知書と課税明細書、納付書が届く

- 3. 納付書を使用しつつ金融期間やコンビニ、PayPayなどのスマホアプリを用いて不動産取得税を払う

納付書に記されている納付期限は、原則として納税通知書が届いた月の月末であり、不動産取得税は一括で払うこととなります。

ただし、都道府県によってはクレジットカードやPayPayなどのスマホアプリで不動産取得税を払うことが可能であり、それらを用いて納付すれば、分割で払える場合もあります。

なお、軽減措置が適用されることにより不動産取得税が非課税になる場合は、納税通知書も納付書も届かないため留意してください。

4. 中古マンションの不動産取得税の軽減措置の手続き

中古マンションは、一戸部分に「不動産取得税の課税標準の特例」が、土地の持ち分に「住宅の用に供する土地の取得に対する不動産取得税の減額」が適用されれば、不動産取得税が大きく軽減されます。

しかし、軽減措置の適用を受けるためには、適用条件を満たした上で、中古マンションを購入後30日以内(都道府県によっては20日以内など)に、税事務所へ申告をしなければなりません。

不動産取得税の軽減措置の適用を受けるための申告の手続きの方法は、購入した中古マンションが新築された日によって異なり、詳細は以下のとおりです。

4-1. 新築日が昭和57年1月1日以降の中古マンションの軽減措置の手続き

新築日が昭和57年1月1日以降の中古マンションを購入した場合は、必要書類を添付した申告書を税事務所に提出することにより軽減措置の申告の手続きが完了します。

申告書は都道府県役場のホームページからダウンロードすることが可能であり、添付すべき必要書類は都道府県によって異なるものの、主に以下のとおりです。

軽減措置の手続きに必要な書類

- 登記事項証明書

- 登記事項証明書とは登記簿を写した書面であり、中古マンションを購入した場合は、物件代金の決済後1週間から10日程度が経過したころに司法書士から受け取るのが通例です。

また、登記事項証明書は、登記が完了した後であれば、法務局で交付を請求することもできます。 - 住民票

- 登記事項証明書には、中古マンションの所在地と新たな所有者、つまり購入者の住所と名前が記されています。

しかし、住民票を移していないなどして、中古マンションの所在地と新たな所有者の住所が異なる場合は、住民票の提出を求められることがあります。

4-2. 新築日が昭和56年12月31日以前の中古マンションの軽減措置の手続き

新築日が昭和56年12月31日以前の中古マンションを購入した場合は、必要書類を添付した申告書を税事務所に提出することにより軽減措置の申告の手続きが完了します。

その点は、新築日が昭和57年1月1日以降の中古マンションを購入した場合と変わりませんが、添付すべき必要書類が異なり、詳細は以下のとおりです。

- 登記事項証明書

- 登記事項証明書とは登記簿を写した書面であり、中古マンションの代金決済後1週間から10日程度が経過したころに、司法書士から受け取るのが通例です。

- 住民票

- 購入した中古マンションの所在地と、中古マンションの購入者の住所が異なる場合は、都道府県によっては住民票の提出を求められます。

- 耐震基準適合証明書など

- 耐震基準適合証明書とは、その住宅が新耐震基準(震度6強から7程度の地震でも倒壊しない耐震性を有する基準)に適合することを証明する書面であり、建築士などの専門家のみが発行できる書面です。

新築日が昭和56年12月31日以前の中古マンションを購入しつつ軽減措置の適用を受けるためには、耐震補強工事が行われるなどして新耐震基準を満たす物件を購入しなければなりません。

よって、昭和56年12月31日以前に新築された中古マンションを購入しつつ軽減措置の適用を受けるためには、都道府県に新耐震基準に適合する物件を購入したことを証明しなければなりませんが、耐震基準適合証明書があれば証明できます。

中古マンションを購入した場合、耐震基準適合証明書の入手方法は様々です。

売り主が耐震基準適合証明書を取得している場合は、その証明書を受け取ることができれば入手できます。

売り主が耐震基準適合証明書を紛失するなどして受け取ることができない場合は、建築士などの専門家に発行を依頼する必要があり、5万円から10万円程度の費用がかかります。

費用がかかれば、不動産取得税が軽減されたとしても相殺されます。

よって、軽減措置の適用を希望するのであれば、売り主から耐震基準適合証明書を入手できる中古マンション、または昭和57年1月1日以降に新築された中古マンションを選ぶのが賢明です。

まとめ

中古マンションの不動産取得税がいくらになるかご紹介しました。

中古マンションの不動産取得税は物件によって大きく異なり、いくらになるという相場はありませんが、築10年、3,000万の物件であれば30万円程度が目安です。

また、築10年、1,000万円の中古マンションであれば、18万1,500円程度が目安となります。

しかし、軽減措置が適用されるのであれば税額が大きく軽減され、非課税になることも珍しくありません。

よって、中古マンションの購入を希望しつつ不動産取得税がいくらになるか案ずる場合は、軽減措置が適用される物件をお選びください。

ただし、軽減措置の適用を受けるためには、中古マンションを購入後30日以内などに、税事務所に申告をする必要があります。

申告の手続きは、昭和57年1月1日以降に新築された中古マンションを購入した場合は簡単です。

一方、昭和56年12月31日以前に新築された中古マンションを購入した場合は、耐震基準適合証明書などを入手しつつ提出しなければならず、建築士などに発行を依頼すれば、5万円から10万円程度の費用がかかります。

従って、軽減措置の適用を希望するのであれば、昭和57年1月1日以降に新築された中古マンション、または昭和56年12月31日以前に新築された、売り主から耐震基準適合証明書を入手できる中古マンションを選ぶのが賢明です。

そうすれば、軽減措置を適用させることが容易になり、手間要らずで不動産取得税を安くできます。

ご紹介した内容が、中古マンションの購入を希望する皆様に役立てば幸いです。失礼いたします。

記事公開日:2023年6月

こちらの記事もオススメです